【フリーランスの税理士の選び方】税理士の必要性はあるの?

フリーランスで仕事をしている個人事業主の方は、組織に属さずに自分で全て立ち回って仕事をしています。

そのため、最も大きなポイントとなるのは「お金」のことなのですが、「そもそもフリーランスで仕事している人にとって税理士は必要なのか?」と思う人も多いようです。

今回はフリーランスで仕事をする上で、

【税理士とはどのように関わっていけばいいのか】

【そもそも税理士が必要なのかどうか】

という点について詳しく触れていきたいと思います。

フリーランスと税理士の必要性(メリット)

自分一人だけで全ての仕事を行う、それがフリーランスのあり方です。

会社に属していれば、経理をする部署などがありますが、もちろんフリーランサーはそういうわけにもいきません。

自分で全て会計処理をしなければなりません。

仕事のこと以外に、その収入などのお金についても自分で全て判断、管理しなければならないので大変です。

確定申告は、ただでさえ一人で立ち回る仕事に追われる中で、自分で経費精算をする上で膨大な時間を割かれるため、税理士に依頼している人も多いのではないでしょうか。

では、確定申告以外で税理士と関わることに、どのようなメリットがあるでしょうか。

①お金の管理を税理士に任せる事ができる!

仕事内容と並行して、お金の管理に追われ、一日があっという間に過ぎ去る……フリーランサーにとって珍しくないことです。

それだけお金の管理だけでも忙しくなるほど売り上げがあればフリーランスにとって嬉しいことですが、同時にそればかりに時間を取られて仕事が疎かになっては本末転倒とも言えます。

そこで、税理士の登場です。

税理士に経理業務を一任することで、お金のことは税理士に全てお任せして、自分は本業にだけ集中することが可能です。

本業に集中することで、さらなる収入のアップを図ることが可能になり、フリーランスとしてさらなる飛躍が視野に入ります。

せっかく組織に属さずに自分だけでやっている仕事ですから、お金の管理で仕事を疎かにしてしまうのはもったいない話です。

収入がアップしても、税理士に任せていればお金の管理も安心できます。

②税務調査対策を税理士に任せる事ができる!

お金の管理だけでなく、税理士は税務調査においても強い味方となってくれます。

そもそも税理士に依頼していなければ、本業の仕事の他に自分でお金の管理をし、さらに税務調査にも自分だけで対応しなければなりません。

税務調査では過去にさかのぼり、膨大な量の書類を整理し、欠けている情報は思い出して補填したりと、税務調査に一人で対応するだけでも大変なことです。

それに加えて、税務調査はある日突然やってきます。

本業の仕事を放りだすわけにもいきませんし、お金の管理を怠ればそれも積もって追いつくのも大変となります。

相談できる顧問税理士がついていてくれれば、安心できるため、十分にメリットと言えます。

③お金周りの把握に税理士が役立つ!

自分の事業が火の車、その日暮らしをしているギリギリの状況でない限り、お金の流れがどのようになっているのか全てを詳細に把握するのは無理があります。

「自分の事業が今どういった状況なのか」端から端まですべてを詳細に、自分だけで把握するのは困難です。

そこで、税理士に依頼しているとどうでしょうか。

たくさんの業種を見てきたプロの視線から、自分の事業に対するアドバイスなどをしっかりと行ってくれる頼れる存在となります。

必要であれば、毎月1回もしくは数ヶ月に1回試算表を提出してくれるため、

事業の収支を把握することができます。

自分の事業のお金周りを冷静に判断した上で、大切なアドバイスをしてくれる税理士を選ぶことが大切です。

フリーランスは年商いくらになったら税理士をつければいいか?

フリーランスの方が税理士をつけるメリットは分かりましたが、具体的に年商がどれくらになったら、税理士をつけるつけたらいいでしょうか。

それは年商が1000万を超えたあたりから税理士をつけるのがベストです。

逆に年商が1000万に満たないフリーランスの方は、税理士をつける必要はあまりありません。

ではなぜ1000万に満たないと税理士をつける必要がないのでしょうか。理由を次にお話ししたいと思います。

年商1000万以下のフリーランスが税理士をつけなくてもいい理由

年商1000万以下のフリーランスが、税理士をつけなくてもいい理由は3つです。

●会計処理がシンプル

●税務調査の入る確率が低い

●特別な節税アドバイスも必要ない

会計処理がシンプル

年商1000万以下であれば、日々の会計ボリュームも少ないと思います。

事業内容にもよりますが、領収書もそれほど毎月多く出ないと思います。(50枚未満くらいでしょうか)

そうすると、自分で会計ソフトに入力した方が、税理士費用を浮かすことができますし、記帳作業に時間を多く取られることもありません。

今流行っているfreeeやMFクラウドなどのクラウド会計ソフトは、直感的に操作できるように作られています。

会計に詳しくない方でも遜色(そんしょく)なく打ち込みができてしまいます。自分で65万控除で青色申告ができてしまえば、税理士を雇う必要は無くなります。

税務調査の入る確率が低い

税務調査は「税金を大きく取れそうなところ」に入ることが多いです。

例えば大きく利益が出ていたり、前年に比べて売り上げに大きく変化があるなど、です。

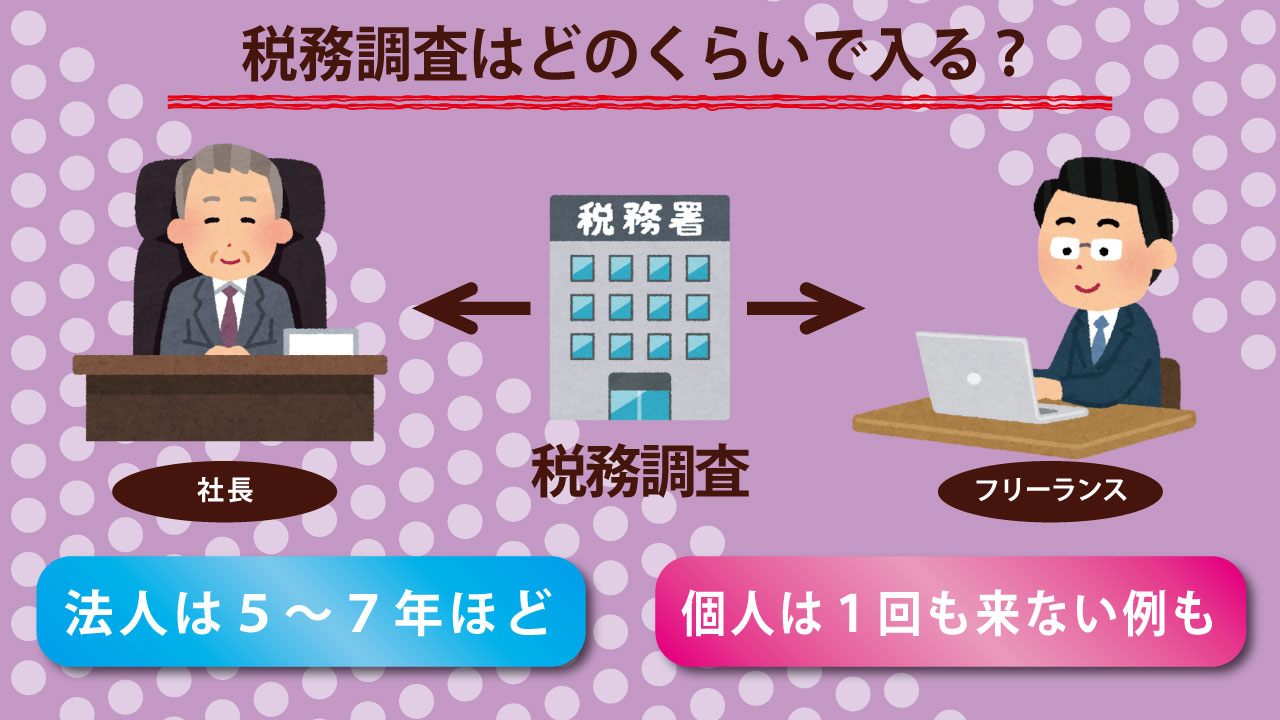

個人事業主は、法人に比べると、調査率が低いと言われています。

法人は5〜7年ほど定期的に税務調査が入ると言われていますが、個人事業主で1回も来たことがないという方は多くいます。

そのため、代理する必要がありませんし、もし調査が入ったとしても自分で対処するという方には税理士は不要です。

しかし個人事業主でも会計処理を間違いそうな業種、

例えば中古車販売や歯科医院、病院、接骨院や整体院

などは、特殊な会計処理が必要となるため、税理士が付いてないところでは税務署も目を光らせています。

逆に税務調査に入られる可能性が高くなります。

このような業種は1000万以上売り上げがある事が多いため、税理士をつけている方がほとんどかと思いますが、稀に自分で申告をしており、税務調査が入って税金を多く取られた!という方もいるので、注意が必要です。

税務署側も自分でしている→会計処理を間違えている可能性が高い→税金を多く取れると予想するからです。

特別な節税アドバイスも必要がない

税理士の仕事の一つに節税対策があります。

節税は大きく利益が出ている会社や事業主が税の解釈や金融商品によって、期の税金を少なくするよう対策を打つことですが、利益があまり出ていない事業主はその必要がほとんどなくなります。

節税対策ではお金を使う事も多く、大きくキャッシュを減らすことにも繋がってしまうことがあります。利益が出ていないのに、無駄な節税対策は必要ありません。

しかし売り上げ=利益の方は、ある程度の節税対策が必要になることも多いでしょう。

例えばIT関係のフリーランスの方です。仕入れがなく、経費のほとんどが人件費のため、売り上げの大半が利益になってしまうからです。

そのような場合には、顧問税理士をつけて対策を練ったほうがメリットが高いと思います。

また記帳代行も一緒に頼む事で、本業に集中できる環境も出来上がるはずです。

会計ソフトに入力する時間を考えれば、そのまま税理士に領収書と請求書を丸投げして代行してもらえば、時間コストを浮かすことできます。

フリーランサーの税理士の選び方とは?

次にフリーランサーの税理士の選び方について見ていきましょう。

法人組織であれば、税理士への依頼もある程度、予算の幅が利くかもしれません。

しかしフリーランスにとって税理士に依頼することは、これまでに無かった支出の発生となるため、ただごとではありません。

とはいえ、自分の事業のお金を任せることになるので、比較した中で一番料金の安い税理士にとりあえず依頼すればいい、というわけでもなく慎重に選びたいところです。

税理士の中でも少なからず、「安かろう悪かろう」はあります。

税理士を選ぶ時には、どのようなポイントに気を付ければいいのでしょうか。

税理士の人柄や経験値

まず「フリーランサーの業種に対する知識」があるかどうかによって、アドバイスの的確さは変わってくるかと思われます。

また自身の業種だけでなく、様々な事業と接した経験や知識のある税理士であれば、様々な視点からアドバイスなどをもらうこともできるでしょう。

つまりは、その税理士の経験値が大切になってきます。

また、フリーランスは当然、税理士をはじめ事業に関係する人物「全て」と自分が直で接点を持ちます。

そのためいかに優秀な税理士であっても

自分との相性が悪い(会話のテンポが合わない、高圧的な態度で話してくる、質問に対して期待した回答が返ってこない……etc)と、どうしても頼りにくくなってしまいます。

顧問料は発生しているのに、任せられない、頼ることができないでは、何のために税理士に報酬を支払っているのかわかりません。

そのため、無料相談などで何度か直接お話しをして、その税理士との相性や印象などをしっかりと冷静に吟味した上で選択することも重要な要素となってきます。

何といっても、今後の自分の事業に関わる資金を全面的に任せることになるのですから、慎重に選択するに越したことはないのです。

税理士の費用はどれくらいかかる?

サラリーマンと違って収入が安定していないフリーランサーにとっては、何についても費用面は最も重要な事項と言えます。

税理士は当然、ボランティアではないので無料では仕事をしてくれません。といっても、税理士によって費用が異なり、比較すればするほど様々な料金設定があると思います。

税理士の顧問費用は5000円から3万円くらいが相場と言われていますが、顧問費用が安いとどのようなデメリットがあるのでしょうか。

【フリーランスの税理士顧問料】

月5,000円〜月3万円ほど

実は、顧問料が相場より安いと確定申告や税務調査、その他の書類作成など、別に何かの業務を依頼するごとに別料金が発生したりします。

記帳業務、確定申告、税務調査……こういった依頼が別料金かどうか、それも含めての顧問料なのかどうか、それらをしっかりと確認しておく必要があります。

フリーランスの税理士選びは慎重にきちんとした人を選ぶ!

今回は個人で仕事をしているフリーランサーにとって、お金について税理士に依頼するメリットと、選び方について詳しくまとめました。

税理士にお金周りをお任せしつつ、仕事のお金関係の相談をすることもできる。そして本業にだけ集中し、さらなる収益アップに集中できる。

それだけでフリーランサーにとっての立ち回りが大きく変化することは言うまでもありません。

自分との相性や、税理士の知識や経験といった、実際に会ってもなかなかすぐには判断できない要素も紹介しましたが、継続的にお金についてお願いする相手ですから詳しくわかるに越したことはありません。

慎重に選択するようにすべきことですから、ひとつでも疑問があればその時点で疑問を解消するようにしましょう。