クレジットカード決済|個人事業主が導入するメリットと注意点

キャッシュレス決済が広く浸透し、個人事業における経費の決済手段としてクレジットカードを利用しやすくなりました。

しかし、使い勝手のよさから経理の知識がなくても、簡単にクレジットカード決済を導入できてしまうので、使い方を間違えて経理業務が複雑になったり、税務調査で指摘を受ける原因になるケースがあります。

この記事でわかること

・クレジットカード決済を導入するメリット

・クレジットカード決済を導入するときの注意点

・クレジットカード決済したときの仕訳方法

経費をクレジットカード決済にしようと検討中の個人事業主の方は、ぜひ最後までご覧ください。

クレジットカード(クレカ)決済を導入するメリット

個人事業主が経費のクレジットカード決済を導入すると、さまざまなメリットがあります。

おもな3つのメリットを紹介します。

①経理業務を効率化できる

②資金繰りに余裕ができる

③事業とプライベートを振り分けやすくなる

経理業務を効率化できる

クレジットカード決済を導入すれば、経理業務を効率化できます。

経費の支払いをクレジットカードにすることで、「いつ・何に・いくら」使ったのかを明細書でまとめて確認することが可能です。

また、用途によってクレジットカードを分ければ、さらに経理業務が簡単になります。

たとえば、ETCカードをはじめ交際費用や消耗品用、交通系IC用などおおまかな使い方別にクレジットカードを分ければ、処理しやすくなるうえに、クレジットカードの請求金額でどんな用途にどれくらい使ったのかが一目でわかるので、毎月の予算管理をスムーズにおこなうことができます。

資金繰りに余裕ができる

クレジットカードで経費を支払えば、資金繰りに余裕ができます。

クレジットカードは使ったときには支払いをせず、実際に引き落とされるのは1か月〜2か月後です。

その間は手元に資金を残すことができるので、資金繰りにゆとりが生まれます。

たとえば、末日締め翌月20日支払いのクレジットカードであれば、1月31日に購入した代金は2月20日に引き落とされますが、2月1日に購入すれば支払日は3月20日となり、1日違うだけで支払いが1か月変わります。

このようにクレジットカードを上手に活用すれば、資金繰りをコントロールすることも可能です。

事業とプライベートを振り分けやすくなる

クレジットカードを使うことで、事業とプライベートを振り分けやすくなります。

個人事業主の経費における一番のポイントは、事業の経費にプライベートの支出を混ぜないことです。

経費にプライベートの支出が含まれていないかどうかは、税務調査で必ず確認されます。

そこで、費用を明確にわけるために、クレジットカードを利用しましょう。

事業用の経費支払いに使うクレジットカードを事業専用にするだけで、プライベートの支出が混ざるリスクを軽減することができます。

また、同じようにプライベートで使うクレジットカードは、事業用に使わないようにすると、さらに管理がしやすくなるでしょう。

クレカ決済を個人事業主が導入するときの注意点

クレジットカード決済を導入するときには注意点があります。

次に、個人事業主が注意すべきポイントを3つ紹介します。

①領収書やクレカ売上票も保管する

②プライベートの支出を混ぜない

③経理処理を正しくおこなう

領収書やクレカ売上票も保管する

クレジットカードの利用明細だけではなく、支払った際の領収書や売上票も保管しましょう。

クレジットカードで経費を支払うと、後日まとめて利用明細が発行されます。

利用明細には、購入した日付・金額・相手先が記載されていますが、何を購入したのかは書かれていません。

たとえば、コンビニで切手と文房具を購入した場合、購入日付と金額、コンビニの名称は利用明細からわかります。

しかし、そのうち切手と文房具のそれぞれの金額はわからず、正しく経理処理をすることができません。

購入した内容が詳しく記載されている領収書や売上票は、経理処理に必要になるので、手元に残しておきましょう。

プライベートな支出を混ぜない

クレジットカードで支払う経費には、プライベートな支出を混ぜないようにしましょう。

個人事業の経費は、事業用にプライベートな支出が混ざらないよう明確に線引きされていることが重要です。

クレジットカード決済は便利なので、手持ちの現金がないときについ使ってしまうこともあるでしょう。

その際に、あとで精算すれば良いと安易に考えて、プライベートな支出を事業用クレジットカードで支払うことはおすすめできません。

なぜなら、経理処理が複雑になることと精算忘れがあると税務調査で指摘対象になるからです。

それでも、プライベートで事業用クレジットカードを使わなければならないときは、リスクを十分理解して利用しましょう。

経理処理を正しくおこなう

クレジットカードを利用したときは、経理処理を正しくおこないましょう。

経費を現金で支払うと、ものやサービスの受け取りと支払いが同時におこなわれるので、経理処理は購入時と支払時を1つの仕訳であらわすことができます。

しかし、クレジットカードを利用すると、購入時と支払時に時間差が生じます。

そのため、経理処理が2回必要なケースもあるので、注意しなければなりません。

経理処理の方法は、確定申告の青色申告か白色申告かでかわります。

青色申告の優遇を受けるためには、簡易な方法ではなく正確な経理処理が求められるためです。

次にそれぞれの経理処理の方法を確認しましょう。

クレカ決済したときの仕訳方法

クレジットカードで決済したときの経理処理をチェックしましょう。

具体例を使って次の3つのケースについての仕訳方法を解説します。

・白色申告、青色申告(10万円控除)の場合

・青色申告(55万円、65万円控除)の場合

・分割払いやキャッシュバックの仕訳方法

白色申告、青色申告(10万円控除)の場合

確定申告を白色申告または10万円控除の青色申告でおこなっている場合は、単式簿記(簡易簿記)で仕訳します。

単式簿記とは、取引を収入と支出の面から1つの勘定科目に絞って記帳する方法です。

お小遣い帳のようなイメージで、1つの科目の増減だけを記録するので、借方・貸方という概念はありません。

よって、白色申告と10万円控除の青色申告の場合は、クレジットカード引落時のみ経理処理をおこないます。

ただし、ここではわかりやすくするため借方・貸方を使って仕訳を解説します。

たとえば、消耗品1,000円を購入した場合の仕訳は次のようになります。

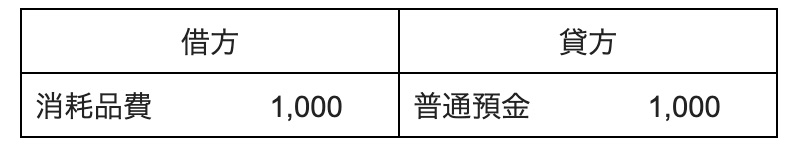

・事業専用のクレジットカードで購入した場合

購入時の仕訳なし

クレジットカード引落時の仕訳

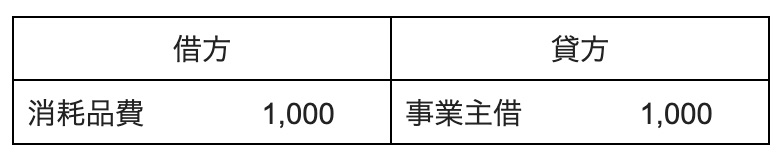

・プライベート用クレジットカードで購入した場合

購入時の仕訳なし

クレジットカード引落時の仕訳

青色申告(55万円、65万円控除)の場合

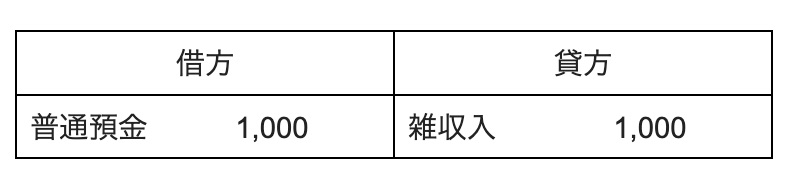

確定申告を55万円または65万円控除の青色申告でおこなっている場合は、発生主義の複式簿記で仕訳する必要があります。

複式簿記とは、取引を資産・負債・純資産・収益・費用の面から、借方・貸方を使って複数の科目で記帳する方法です。

また、発生主義とは、お金の動きに関係なく、収益や費用が発生した時点で計上する方法をさします。

つまり、購入時と引落時の2つの仕訳が必要になります。

ただし、プライベート用のクレジットカードを使った場合は、プライベート資金を事業用で管理しないため、仕訳は引落時のみになるので注意してください。

たとえば、消耗品1,000円を購入した場合の仕訳は次のようになります。

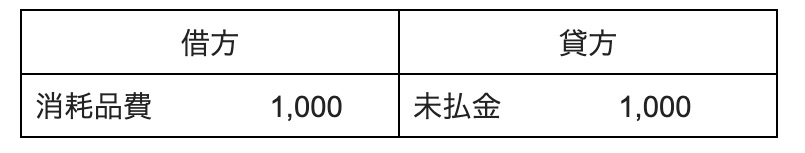

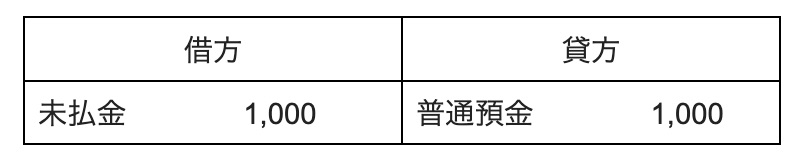

・事業専用のクレジットカードで購入した場合

購入時の仕訳

クレジットカード引落時の仕訳

・プライベート用クレジットカードで購入した場合

購入時の仕訳なし

クレジットカード引落時の仕訳

分割払いやキャッシュバックの仕訳方法

クレジットカードでは、分割払いがおこなえたり、キャッシュバックを受け取ったりすることがあります。

それぞれの仕訳方法を確認しましょう。

まず、分割払いのときは引落時に分割手数料が上乗せされるので、忘れずに処理しなければなりません。

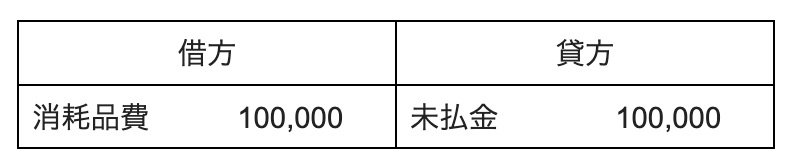

たとえば、100,000円の消耗品を10回払いで購入し、1回の分割手数料が500円だった場合の仕訳は次のようになります。

購入時の仕訳

クレジットカード引落時の仕訳

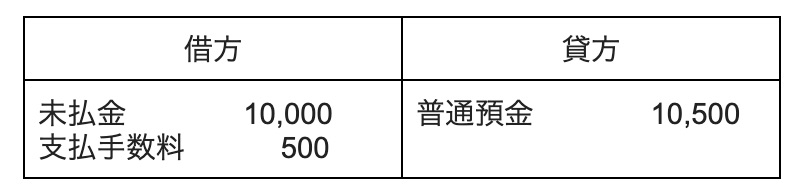

次に、キャッシュバックを受け取った場合は、雑収入として処理します。

たとえば、キャッシュバックを1,000円受け取ったときの仕訳は以下のとおりです。

クレジットカードは、現金で支払うときとは違う独特の処理が必要になります。

忘れず間違わないように注意しましょう。

【まとめ】クレカのメリットを生かして賢く使おう

クレジットカードは手軽で便利なツールです。

メリットを最大限に生かして賢く使いましょう。

しかし、正しく経理処理をおこなうためには、個人事業主としての使い方を知っておく必要があります。

「クレジットカード決済の注意点を相談したい」

「税務調査で指摘されない使い方を知りたい」

クレジットカード決済の導入にお悩みの個人事業主の方は、ぜひタックスボイスへご相談ください。

タックスボイスはご要望にあった税理士を無料で紹介するサービスです。

個人事業主の経費には専門家のアドバイスが必須です。

ぜひご相談ください。