【小規模企業共済の実質利回りは?】節税メリットもあわせて解説

経営者や個人事業主の方にとって、自身の退職金の準備は大きな悩みの1つです。

事業に必要な資金を残しつつ、退職金も確保するのは容易なことではありません。

そこで、資産運用の1つとして小規模企業共済が利用されています。

この記事でわかること

・小規模企業共済とは?

・小規模企業共済の利回り

・小規模企業共済の節税メリット

・小規模企業共済のデメリット

小規模企業共済の加入をお考えの方は、ぜひ最後までご覧ください。

小規模企業共済とは?

小規模企業共済とは、国の機関である独立行政法人中小企業基盤整備機構(以下、中小機構)が運営する退職金制度です。

小規模企業の役員や個人事業主の廃業・退職後の生活の安定を図るとともに、社会保険や労働保険制度の恩恵を受けられないという社会保障の不備を補充する目的で設立されました。

次に、小規模企業共済を理解するために、概要をおさらいしましょう。

加入資格

加入資格は小規模企業を営む会社役員や個人事業主であることです。

小規模企業とは、業種により常時使用する従業員が20人以下または5人以下の会社としています。

また、個人事業主が営む事業の経営に携わる共同経営者(個人事業主1人につき2人まで)も加入することができます。

ただし、共同経営者ではない配偶者などの事業専従者や、副業で個人事業主であっても本業で常時雇用関係にある給与所得者、商業登記されていない役員などは加入資格がありません。

掛金

掛金は、月額で1,000円から7万円までの500円単位の範囲で、自由に選ぶことができ、加入期間の途中で増額減額(500円単位)することも可能です。

また、掛金を前納すると、一定割合の前納減額金を受け取ることができます。

支払った掛金は税法上、確定申告で課税所得から全額控除することができる小規模企業共済等掛金控除が適用されます。

ただし、小規模共済の掛金はあくまでも個人の負担なので、事業の経費にすることはできません。

貸付制度

小規模企業共済に加入していると、掛金の納付期間に応じた貸付限度額の範囲内で、資金を借りることができます。

経営の安定化や設備投資、創業、事業再編、廃業準備など、さまざまな用途に応じた低金利の貸付制度が準備されています。

利用できる貸付制度は次の7つです。

・一般貸付制度

・緊急経営安定貸付け

・傷病災害時貸付け

・福祉対応貸付け

・創業転業時、新規事業展開等貸付け

・事業承継貸付け

・廃業準備貸付け

小規模企業共済の実質利回り(運用利回り)

小規模企業共済の利回りについて、次の2つの視点から解説します。

・共済金の返戻率による利回り

・小規模企業共済の資産運用の利回り

共済金の利回り(返戻率)

小規模企業共済制度の予定利率は1.0%です。

小規模企業共済制度における予定利率とは、共済金や解約手当金の額の設定のために、掛金を原資とした一定の運用収入の見込みを算出する際の利回りをいいます。

つまり、予定利率はあくまで予定なので、毎年の運用実績によって利回りは変動します。

実際に支払われる共済金の利率は公表されていません。

受け取ることができる共済金は、共済金A、共済金B、準共済金、解約手当金の4種類で、基本共済金(固定額)に付加共済金が加算されて計算されます。

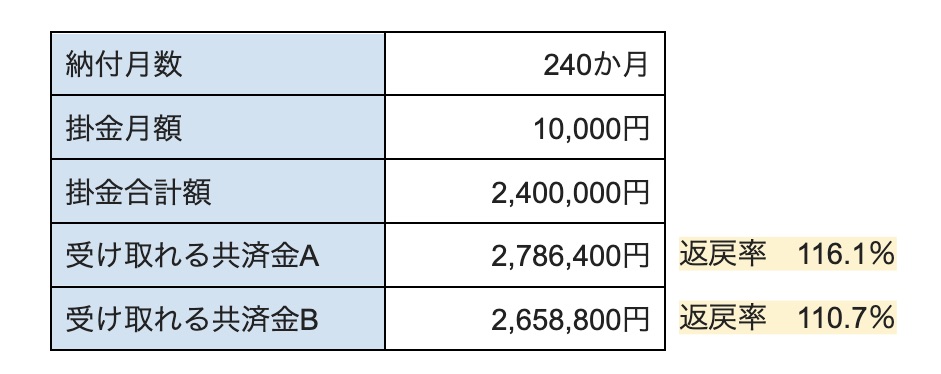

たとえば、45歳から20年間毎月10,000円の掛金で加入した場合の基本共済金を試算すると、次のような結果になります。

共済金Aとは廃業・解散した場合、共済金Bとは65歳以上かつ180か月以上納付した場合の返戻金です。

参考 小規模企業共済制度加入シミュレーション

小規模企業共済制度加入シミュレーション

この基本共済金に、運用収益に応じた付加共済金が追加されるしくみです。

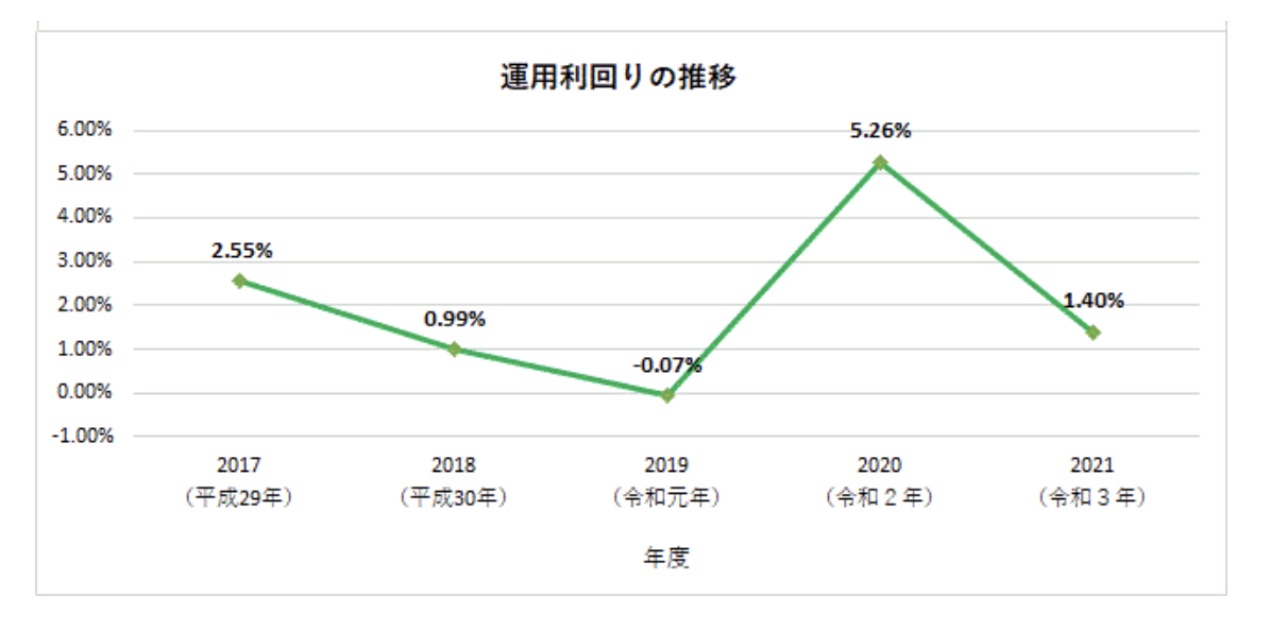

資産運用の利回り

次に、小規模企業共済の資産運用についての利回りを確認しましょう。

小規模企業共済の運用利回りは、令和3年度で1.40%、過去5年間の単純平均は2.03%となっています。

小規模企業共済 現況

小規模企業共済は、共済金や解約手当金の支払いを確実にするため、小規模企業共済法にもとづき長期的な観点で安全性が高く効率的な運用をおこなっています。

よって、運用資産の割合は、中小機構が運用(自家運用)する国内債券が約80%、委託会社が運用する国内株式・国内債券・外国株式・外国債券をあわせて約20%という構成です。

中小機構は17の資産運用会社や信託銀行に運用を委託しています。

参考 小規模企業共済資産に係る運用受託機関について

小規模企業共済資産に係る運用受託機関について

次の表は中小機構が公表している資産構成別の運用利回りです。

小規模企業共済資産令和3年度の運用状況 運用利回りの推移

このように、自家運用資産の利回りは大きな数値ではありませんが、委託運用資産の激しい利回りの動きを吸収し、全体で比較的安定した運用をすることで共済金の財源確保を実現しています。

小規模企業共済の節税メリット

小規模企業共済のメリットは節税が期待できることです。

節税メリットとして、次の2つのケースを解説します。

①支払時には全額所得控除できる

②受取時には退職所得か雑所得にできる

①支払時には全額所得控除できる

小規模企業共済の掛金は、支払った全額を課税所得から控除できます。

さらに、1年以内の前納掛金も控除対象です。

掛金や課税所得が大きければ大きいほど、節税効果は高くなります。

たとえば、下図の小規模企業共済の節税額一覧表で節税効果を確認してみましょう。

小規模企業共済 掛金の全額所得控除による節税額一覧表

課税所得が200万円の場合、掛金月額が1万円の節税額は20,700円ですが、7万円の場合は129,400円となり、108,700円の違いがあります。

また、同じ掛金月額が7万円でも、課税所得が200万円よりも1,000万円のほうが237,600円多く節税できます。

このような差が生じるのは、所得税が所得によって税率が上がる累進課税制度を採用しているからです。

②受取時には退職所得か雑所得にできる

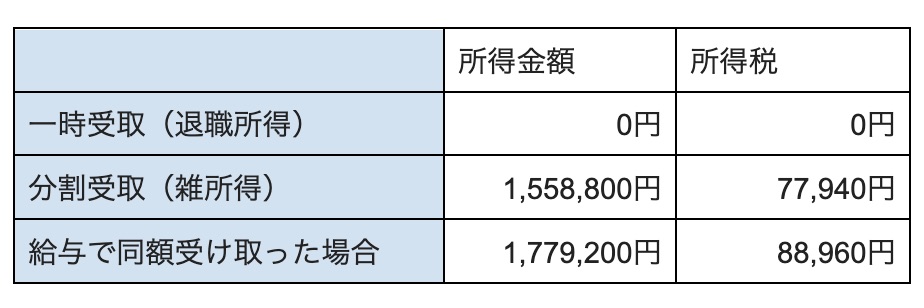

受け取った共済金は退職所得か雑所得扱いになり、給与で受け取るよりも節税効果があります。

税法上、共済金を一括で受け取った場合は退職所得扱い、分割で受け取った場合は公的年金等の雑所得扱いになります。

たとえば、前述の45歳で20年加入し65歳で受け取る場合を比較してみましょう。

受け取れる共済金は年間で2,658,800円とします。

所得税の計算は所得控除や税額控除を考慮せず、所得金額に税率をかけたものです。

このように、共済金は受け取るまでに期間はありますが、そのまま給与で受け取るよりも節税が期待できます。

小規模企業共済のデメリット

小規模企業共済のデメリットも確認しておきましょう。

次の2つのデメリットを紹介します。

①加入期間12か月未満だと掛け捨てになる

②加入期間20年未満だと元本割れする

①加入期間12か月未満だと掛け捨てになる

加入期間(掛金納付期間)が規定より少ないと共済金が支払われず、掛け捨てになってしまいます。

掛金納付期間が12か月未満の場合、準共済金と解約手当金は受け取れません。

また、共済金Aと共済金Bを受け取るには、6か月以上の掛金納付期間が必要になります。

準共済金とは、法人成りによる加入資格喪失、法人の解散、病気、怪我以外の理由による役員退任、65歳未満で役員退任をした場合の返戻金です。

解約手当金とは、任意解約、12か月以上の掛金滞納による機構解約をした場合の返戻金です。

つまり、小規模企業共済は少なくとも12か月以上加入する必要があります。

②加入期間20年未満だと元本割れする

加入期間(掛金納付期間)が20年(240か月)未満で任意解約した場合は掛金合計額を下回る、つまり元本割れします。

さらに、注意しなければならないのは増額や減額をした場合です。

加入期間が240か月以上でも、途中で掛金を増額や減額した場合、掛金区分ごとの掛金納付月数が240か月を下回ってしまうと、任意解約した場合に受け取れる解約手当金が掛金合計額を下回るケースがあります。

つまり、元本割れにならないためには、20年以上の掛金納付が必要になります。

【まとめ】小規模企業共済の節税メリットを活用しよう

小規模企業共済は社会保障が少ない個人事業主や法人役員のための退職金制度です。

そのため、支払時と受取時には税金の優遇があります。

メリットを活用して上手に退職金を確保しましょう。

「小規模企業共済の節税メリットを活用するアドバイスがほしい」

「退職金の効果的な準備の仕方を相談したい」

このようなお悩みをおもちの方は、ぜひタックスボイスへご相談ください。

タックスボイスはご要望にあう税理士を無料で紹介するサービスです。

節税メリットを十分に生かすためには税の専門知識が必要です。

ぜひ税理士にお任せください。