資本金の増資は節税対策としてメリットになる?デメリットは?

ビジネスを始めるときには、資本が必要になります。

経営面だけでなく、今後の節税対策を考えるとき、資本金はいくらほど用意するのがベストでしょうか?

「資本金って増資した方が節税対策になるの?」

「節税したいなら減資の方がいいって聞いたけど?」

「一番損をしない資本金っていくらなの?」

資本金の金額をめぐり、上記のようなさまざまな噂を聞いたことがあるかもしれません。

結論としては、増資は節税対策として活用できるものではありません。

でも、事業によっては増資がメリットになることもあります。

▼この記事でわかること!

・資本金の増資が節税対策にならない理由

・増資のメリットとデメリット

・正しい節税対策

この記事では、資本金の増資が節税対策にならない理由や、増資のメリット・デメリットを詳しくお伝えします。

記事の最後には今すぐできる正しい節税対策もあわせてご紹介するので、損のない納税を心がけている方は参考にしてみてください。

資本金の増資は節税対策になる?→基本的にはなりません

会社の資本金を増やす「増資」は一般的に、株主や投資家から出資を受けて株式を発行するやり方をとります。

結論をお伝えすると、資本金の増資は節税対策にはなりません。

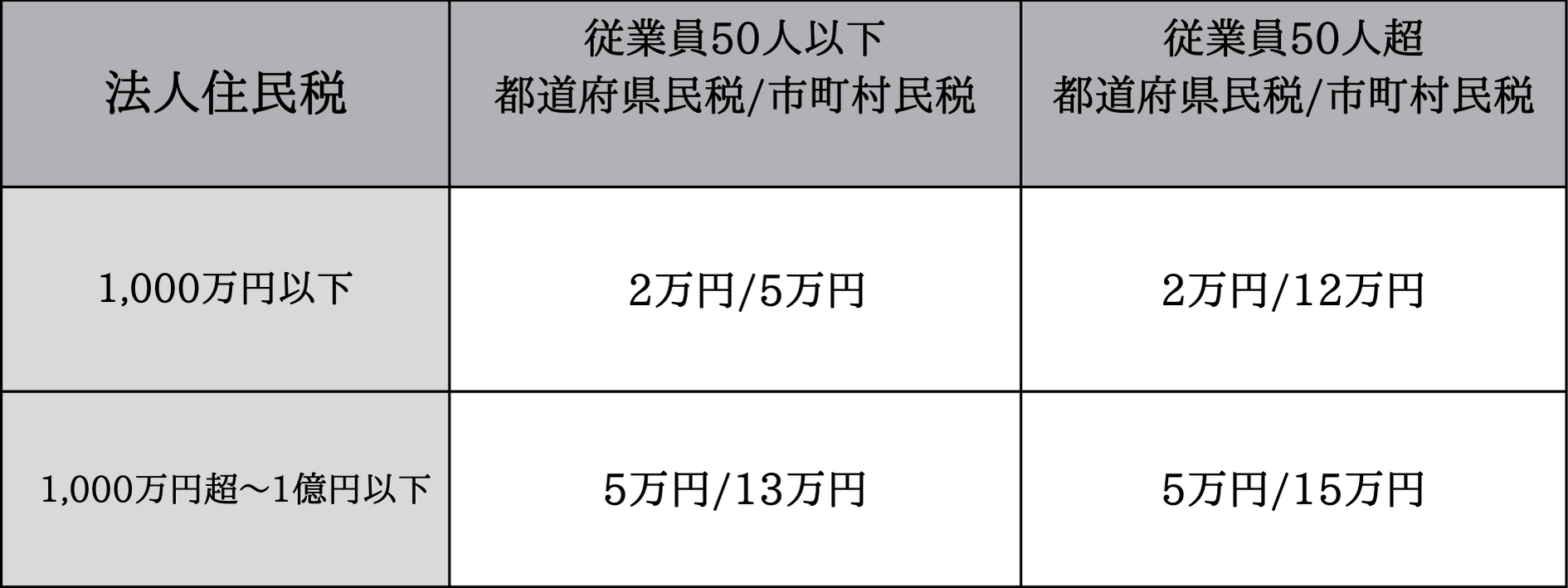

具体的には、資本金が1,000万円を超えると法人住民税が上がるため、1,000万円以下におさえることをおすすめします。

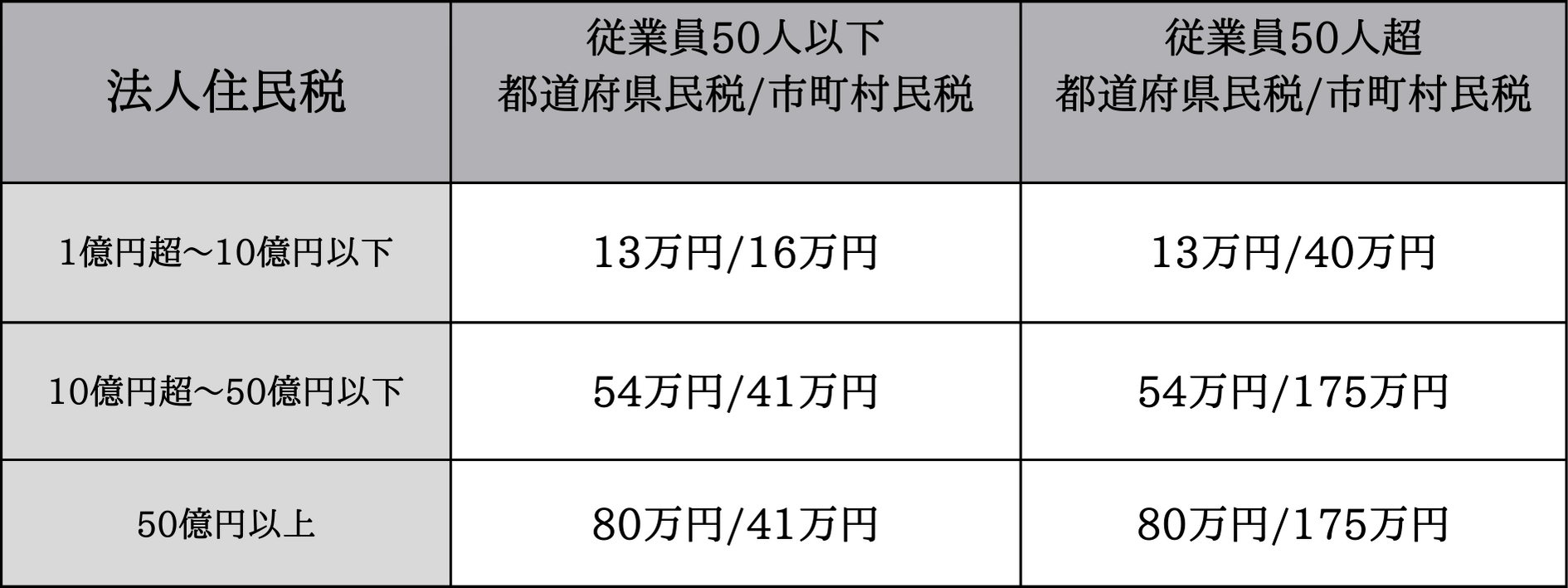

税率は地方公共団体ごとに異なりますが、下記が標準です。

どちらかといえば資本金の増資は、税額が上がってしまう可能性を高めます。

原則としては、節税をしたいなら資本金や純資産はなるべく減らすべきでしょう。

しかし実は、一概に資本金を少なくした方がいいとも言い切れないのも事実です。

では具体的に、資本金を増資するメリットとデメリットを、詳しく解説していきます。

資本金の増資をするメリットとは?

節税対策面では増資をすべきではないと言われていますが、増資にもメリットはあります。

①返済不要の資金が増える

②社会の信用を受けやすくなる

③財務状況が改善される

それぞれ解説していきます。

資本金の増資メリット①:返済の必要がない

増資では、株式を発行することにより資金を集めることが一般的です。

融資を受けた場合とは異なり、増資で集めた資金は返済の義務がありません。

増資の場合には資本金が増える一方で、融資の場合には賃借対照表に負債が増えます。

増資は借金とは異なるため返済が不要である点は、事業や販路の拡大を視野に入れやすくなります。

返済を視野に入れる必要がないため、資金繰りの悪化を心配する必要もありません。

資本金の増資メリット②:社会の信用を受けやすくなる

資本金は、登記簿や決算書などの公開される情報の一部になります。

世間体としても資本金の大きさは指標にされやすく、資本金が大きいほど安定しやすいという判断になりやすいです。

社会からの信用が厚くなるほど新規取引の機会を得やすく、企業からも声がかかりやすくなる傾向があります。

「お金のあるところにお金が集まりやすい」とはよく言われますが、信頼は収益性に直結するというのは事実です。

さらに、増資をすることで融資審査に通りやすくなると言われています。

増資により賃借対照表の純資産が増えると、自己資金率を高くし、財政面の安定を提示することができるからです。

資本金の増資は、社会からの信用を受けたいときに活用できる手とも言えます。

資本金の増資メリット③:財務状況が改善される

株式を発行し増資をすることで、財務状況を改善することができるでしょう。

資本金が大きいほど事業の安定性を見込めるため、外部からの支援はさらに大きくなりやすいです。

株式を購入した人たちは事業を応援したいと考えるため、自分たちが広告塔となって事業やサービスの認知度を上げてくれることも期待されます。

つまり増資は、財務状況を好転させるいい機会になる傾向があります。

さらに「資本金が大きいほど融資を受けやすくなる」ことを実感している事業もあります。

実際には業績が悪ければ融資を受けにくくなりますが、それでも資本金があるのであれば、事業が安定していく可能性が高いと判断してもらいやすいです。

資金に余裕がある事業と認識されることは、融資額にも期待を込めてもらえる可能性にも繋がるため、状況によっては増資を取り入れるメリットは大きくなるでしょう。

資本金の増資をするデメリットとは?

では、資本金の増資をするデメリットもご紹介していきます。

①税金負担が増える可能性がある

②増資手続きにコストがかかる

それぞれお伝えしていきます。

資本金増資のデメリット①:税金負担が増える可能性がある

資本金が増えることは利益が増えることとは異なるとはいえ、資本金額は企業規模を表す指標となります。

上記の表でもお伝えした通り、資本金の大きさによって税金負担額も変動するものです。

たとえば資本金が1,000万円未満の場合、設立1・2期目は消費税の納税義務がなくなる可能性があります。

しかし1,000万円を超えてしまうと納税義務が発生するため、やはり資本金1,000万円が税金面での分かれ道になると言えるでしょう。

ほかにも、資本金が大きくなることにより、税金面や手間などの面で不利になることが多いです。

たとえば資本金が3,000万円を超えた場合には、機器などを高額購入したときに一括損金計算ができなくなります。

資本金増資のデメリット②:増資手続きにコストがかかる

増資を行う場合、法務局にて会社の登記事項を変更しなくてはいけません。

このときには、登録免許税を支払わなくてはいけなくなります。

増資した金額によってコストは異なりますが、登録免許税だけでも数万円〜数十万円、税理士や司法書士に依頼すると一度で10万円〜かかることがほとんどです。

なお、増資をした場合にも減資をすることで節税対策をほどこせますが、そのたびにコストがかかるものです。

損をしないためのベストな選択をするためにも、最初からプロに相談しておくべきでしょう。

【まとめ】資本金の増資は節税にならない!他の手段で対策しよう

資本金の増資は、節税対策になるとは言えません。

増資にもメリットはあるとは言え、むしろ税率が高くなってしまう可能性もあるため、むやみに増やすべきではないでしょう。

ではどのように節税することができるかというと、一概には言い切れません。

特に法人の場合には、規模や事業内容によってほどこせる節税対策は異なるものです。

正しく節税していくなら、節税コンサルティングのできる税理士に相談してから実行することを強くおすすめします。

世の中には多くの情報が出回っていますが、なかには情報源の信頼できないものも多いです。

資格を持った税理士へ相談し、法律にそった対策をしてくださいね。

タックスボイスでは、無料で税理士をご紹介しております。

状況に応じてしっかり対応できる税理士をお選びしておりますので、お気軽にご相談ください。