太陽光発電を個人事業主で行うメリットは?注意点も詳しく解説!

個人でも発電設備を設置すれば、太陽光発電による売電収入を得ることができます。

しかし、その収入は確定申告が必要な場合があり、注意しなければなりません。

この記事でわかること

・太陽光発電の種類

・太陽光発電の確定申告3つの所得

・太陽光発電を個人事業主で行うメリットとデメリット

・太陽光発電を個人事業主で行うときの注意点

個人事業主として太陽光発電事業を始めようと考えている方は、ぜひ最後までご覧ください。

太陽光発電の種類

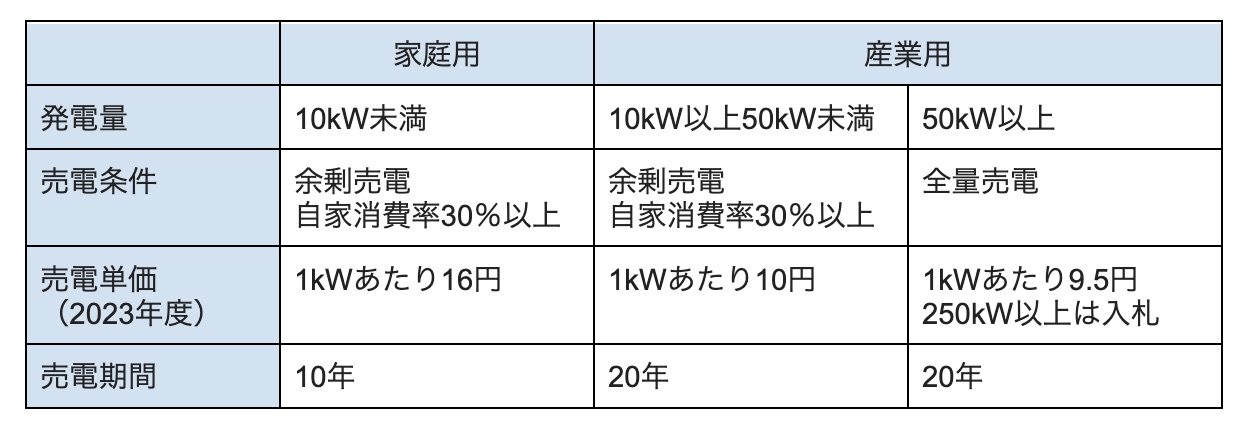

太陽光発電は発電量によって、家庭用と産業用に区分され、それぞれに売電条件や単価が設定されています。

家庭用と50kW未満の産業用は、全体の発電量のうち30%以上を自家消費することが義務づけられています。

自家消費量が30%を下回ると、売電の権利がはく奪されることがあるので、注意しなければなりません。

売電価格は、経済産業省が定める再生可能エネルギーの固定価格買取制度によって毎年決められています。

再生可能エネルギーの固定価格買取制度とはFIT制度とよばれ、太陽光発電などの再生可能エネルギーで発電した電気を、電力会社が一定価格で一定期間買い取ることを国が保障する制度です。

FIT制度により売電単価は、家庭用であれば10年間、産業用であれば20年間、発電設備を設置した年度の単価で固定されます。

たとえば、2023年度に10kW未満の発電設備を設置した場合は、1kWあたり16円で10年間の売電が可能です。

また、2022年4月からはFIP制度がスタートしています。

FIP制度は買取価格が市場価格に連動し、一定の補助額(プレミアム)を国が上乗せして交付するしくみで、太陽光発電など再生可能エネルギー発電のさらなる普及が期待されています。

太陽光発電の確定申告3つの所得

太陽光発電によって得た収入は確定申告の対象です。

売電の目的などによって、どの所得で申告するかが決まります。

次の3つの所得について解説します。

①住宅用の余剰売電は雑所得

②事業所の余剰売電・全量売電ビジネスは事業所得

③所有物件の余剰売電は不動産所得

住宅用の余剰売電は雑所得

会社員などが住宅の屋根にソーラーパネルを設置して余剰売電をおこなう場合は、雑所得に分類されます。

所得税における10種類の所得区分のうち、給与所得や事業所得など他の9種類にあてはまらない所得が雑所得です。

会社員の場合、給与所得と退職所得以外の所得が年間で20万円を超えなければ、確定申告の必要はありません。

ただし、以下の方は確定申告が必要になるので注意しましょう。

・給与収入が2,000円以上の方

・2か所以上からの給与所得がある方

・医療費控除やふるさと納税を申告して税金の還付を受ける方

事業所の余剰売電・全量売電ビジネスは事業所得

事業所に発電設備を設置して余剰売電や全量売電をおこなう場合は、事業所得となります。

事業所得とは、事業をおこなって得られる収入のことです。

ただし、不動産の貸付けや山林の譲渡による所得は事業所得には含みません。

国税庁は事業について、次のように定義しています。

「事業として」の意義

「事業として」とは、対価を得て行われる資産の譲渡等を反復、継続、かつ、独立して行うことをいいます。例えば、商店が販売用の商品を売った場合や、運送業者が運送サービスを提供して対価を受け取るような場合が典型的なものです。

つまり、発電量の大きさに関わらず、売電が繰り返され、継続かつ独立しておこなわれている実態があれば事業所得と判断されます。

売電ビジネスが事業所得に該当する場合、毎年その事業による収入と必要経費を集計して確定申告しなければなりません。

所有物件の余剰売電は不動産所得

賃貸事業をおこなう所有物件での余剰売電の場合は、不動産所得となります。

不動産所得とは、土地や建物などの不動産を貸付けて得られる所得のことです。

所有する賃貸マンションの屋根や屋上に発電設備を設置して、余剰電力を売却して得た収入は、不動産所得として確定申告します。

ただし、不動産業と売電事業が関連していることが条件です。

つまり、発電した電力を賃貸物件の共用部分で使う必要があります。

共用部分で使わず全量売電する場合は、不動産所得ではなく、事業所得や雑所得となることがあるため注意しましょう。

太陽光発電を個人事業主で行うメリット

太陽光発電を個人事業主としておこなうと、おもに次の3つのメリットがあります。

・経費を計上できる

・青色申告で節税できる

・所得の損益通算で節税できる

経費を計上できる

太陽光発電を個人事業主でおこなうメリットとして、経費を計上できることがあげられます。

事業所得は収入から必要経費を差し引いた利益(所得)に税金がかかります。

発電設備の設置費用や維持費用、修理費用など売電事業にかかった費用は必要経費です。

これらは売電収入から差し引くので、正しく経費を集計していれば、その分税金を少なくすることができます。

青色申告で節税できる

事業所得を青色申告で申告すると、さらに節税することができます。

ただし、青色申告ができるのは、事業所得、不動産所得、山林所得の3種類に限られます。

青色申告とは、要件を満たして確定申告をすることで、さまざまな特典が受けられる制度です。

特に、青色申告特別控除は、確定申告で所得から条件に応じて最大65万円、55万円、10万円を差し引く(控除)することができる制度で、大きな節税効果があります。

所得の損益通算で節税できる

太陽光発電を個人事業主として確定申告すると、所得の損益通算がおこなわれ節税することができます。

損益通算とは、所得の赤字を他の所得の黒字から差し引くことです。

たとえば、給与所得が500万円で、事業所得がマイナス300万円だった場合、税金がかかる所得は200万円(500万円−300万円)となり、税金を大きく減らすことができます。

ただし、赤字の所得を損益通算できるのは、事業所得、不動産所得、譲渡所得、山林所得だけなので、注意しましょう。

太陽光発電を個人事業主で行うデメリット

個人事業主として太陽光発電事業をおこなうことのデメリットは、おもに次の3つがあげられます。

・設備の定期的なメンテナンスが必要である

・経理処理など事務負担がある

・税務の知識を勉強しなければならない

設備の定期的なメンテナンスが必要である

太陽光発電を長期にわたって運用するなら、設備の定期的なメンテナンスが必要になります。

発電設備が故障したら修理対応をしなければなりません。

また、雑草や汚れがソーラーパネルに付着すると、発電効率が落ちるので、掃除も欠かせない業務です。

このように、売電事業には維持費と手間がかかることがデメリットになります。

経理処理など事務負担がある

個人事業主として太陽光発電を運用するなら、確定申告や報告書などの事務負担が発生します。

確定申告をするためには、日ごろから事業にかかる収入や経費を記録しておかなければなりません。

また、要件に該当する方は発電設備の設置費用と年間の運転費用を経済産業大臣に報告する義務があります。

税務の知識を勉強しなければならない

個人事業主は、確定申告書の作成や収入や経費になるものの判断、税務調査がきたときの対応など、税務のすべてを処理しなければなりません。

しかし、税務は専門的で複雑なうえに経験も必要になるので、知識を身につけるまでに相当な時間を要します。

そこで、おすすめは専門家である税理士に任せることです。

税務の勉強をする時間を、売電事業に使うほうが有意義になるでしょう。

太陽光発電を個人事業主で行うときの注意点

太陽光発電を個人事業主としておこなうときは、次の2点に注意しましょう。

・毎年の確定申告を忘れずにおこなう

・経費として認められる支出を知っておく

毎年の確定申告を忘れずにおこなう

毎年忘れずに確定申告しましょう。

事業所得は、赤字でも黒字でも確定申告をしなければなりません。

無申告であることが税務署に知られた場合、通常の所得税の他に無申告加算税や悪質な場合は重加算税などのペナルティが課されることがあります。

確定申告は個人事業主の義務なので、必ずおこないましょう。

経費として認められる支出を知っておく

経費として認められる支出を知っておきましょう。

事業に関係する費用であれば、経費にすることができます。

しかし、経費にできないものを経費に含めてしまうと税務調査の際に追徴課税を受け、さらに悪質な場合は脱税として摘発されてしまいます。

一方、経費にできるものを経費にしていないと、無駄な税金を払うことになりかねません。

経費は正確に処理しましょう。

【まとめ】太陽光発電は青色申告するのがベスト

太陽光発電を個人事業主としておこなうと、確定申告が必要になります。

その際には、さまざまな特典が受けられる青色申告で申告するのがベストです。

しかし、青色申告のためには毎年の期限内申告や正確な経理処理など、税務の知識も必要になります。

「太陽光発電の確定申告の仕方がわからない」

「太陽光発電を事業としておこなうのでサポートがほしい」

太陽光発電事業の確定申告にお悩みの方は、ぜひタックスボイスへご相談ください。

タックスボイスはご要望にあった税理士を無料で紹介するサービスです。

初めての個人事業には税務の味方が必要です。

ぜひご利用ください。