【建設業】一人親方でも税理士って必要なの?任せたら料金相場はどれくらい?

一人親方として仕事を始めれば、昼間は仕事で出ずっぱりのため、会計のことを勉強する時間もあまりなく、「経理周りは後回し」という方も珍しくありません。

今回は、会社員から一人親方として独立した方に向けて、

【一人親方でも税理士は必要なのか?任せたら料金はどれくらいか?】

こちらのテーマでお話ししたいと思います。

ぜひ一人親方の方、また一人親方を旦那さんに持つ奥様は、ご参考ください。

一人親方に多い無申告者

一人親方として独立した方は、給与所得からいきなり、事業所得になったことで、

自力で確定申告をしなければなりません。

しかし中には、忙しさのあまり何から手をつけていいか分からず、申告をほったらかしにしている一人親方も多くいます。

税理士を紹介してほしいという相談の中には、

「独立してから申告を一度もしていない」

「一度申告し忘れたら、どうでもよくなってしまった」

「うちみたいに小さいところは税務署も来ないし、大丈夫」

そのようにお話しされる方が多いことも事実です。

さて本当に確定申告をせずに放置してもいいのでしょうか。

次に確定申告をしなかった事で、プライベートまで影響があるペナルティについて考えてみます。

【申告をしないとどうなるか?】考えられる3つのペナルティ

1建設業の許可が取れない

2住宅ローンが組めない(借り入れができない)

3子供を保育園に入れることが難しい

以上の3つが大きく考えられます。

それではそれぞれ見て行きましょう。

1建設業の許可が取れない

事業規模を大きくする上で、建設業の許可申請は必ず検討するところです。

建設業の許可申請では、業務に携わっていた経験期間を調べるため、確定申告書や納税証明書を提出する必要が出てくるのです。

確定申告をしなかった為、提出する事ができず、将来の事業拡大に支障が出る可能性があります。

2住宅ローンが組めない(借り入れができない)

住宅ローンを借りる際も、この人はどれくらい所得があって、きちんと返せる見込みがあるか?金融機関は、確定申告書で判断します。

数年間にわたって調べられる為、きちんとした申告書が必要になります。

またプライベートな事だけでなく、運転資金を借りる上でも、確定申告書から財務状況を調べられるため、きちんと提出することが必要になります。

3子供を保育園に入れることが難しくなる

保育園の申請する際に、自治体によって親の確定申告書や開業届、就労証明書などを必要とします。

1人親方【個人事業主】として実態があるか?きちんとした仕事をしているか?

これらは子供を保育園に入れる上で、重要な事になります。

申告をうっかり忘れていたことで、子供の将来に影響が出ては大変です。

以上3つのペナルティが考えられますので、注意が必要です。

一人親方が税理士を使う必要性(メリット)

確定申告書は自分で作成することができますが、きちんとした確定申告書を作成するには、税理士の力を借りることが必要です。

このような方は個人事業主の時代から、税理士と付き合うことで、その付き合い方というのが見えてくるからです。

それでは、一人親方が税理士をつけるメリットについてまとめておきます。

①帳簿指導をしてくれる

一人親方や奥様は、何から手をつけたらいいのか分からないという人も珍しくありません。

その際、税理士と顧問契約を結んで入れば、開業に必要なことや帳簿作成においての指導まで、いろいろな税務相談に乗ってくれます。

また会計ソフトを導入して、リアルタイムに業績を把握したい方は、会計ソフトの入力の仕方を一から教えてくれる点なども、税理士をつけるメリットです。

会計ソフトを購入したはいいものの、初めてでどう入力したらいいか分からない方も多くいます。

税理士がやり方を教えてくれれば、ジムのパーソナルトレーナーのように適正なアドバイスをしてくれます。

②万が一税務調査が入っても安心できる

一人親方(個人事業主)だから、税務署がこない!と決めている方は注意してください。

建設業こそ、取引額が大きく、ごまかしのききやすい業種として、税務署も目をつけています。

言ってしまえば、ツッコミどころ満載だからこそ、一人親方でも税理士をつけた方が安心と言えます。

そのような相談を受けることがありますが、税務署が入って、いきなり立会いをしてくれる税理士さんは少数です。

もちろん単発で税務署対策をしてくれる税理士さんもいますが、その少数の税理士さんが忙しくて対応できない場合もあります。

また顧問契約をしていないので、中身が分からず、あまりやりたくない仕事として、優先順位が下がってしまうことは十分考えられます。

税務署対策は、きちんした帳簿作りから、始まっています。

準備段階からしっかり税理士と付き合うことで、万が一、税務調査が入った時の調査員との交渉もスムーズにいきます。

③丸投げしても対応してくれる

一人親方の中には、【何から何まで】税理士に任せたいという人がいます。

特に開業したばかりの時は、本業に力を入れたいですし、時間をなかなか割けません。

そのような方は領収書と請求書、通帳のコピーなどまとめていただくだけで、税理士が青色申告の65万控除で確定申告をしてくれます。

その分料金はかかりますが、税理士から求められた書類を集めるだけで、代行してもらえることは、時間効率を図る上でとてもメリットでしょう。

一人親方の税理士の料金はどれくらい?

これは税理士によって様々で、【一概にこの料金!】というのはありません。

丸投げで対応する場合は、年商規模にもよりますが、年間10万〜15万ほどで考えておくのが良さそうです。

もし相談も含めて顧問契約で対応してほしい場合は月15000円〜の税理士が多いです。

【一人親方の税理士料金】

●年間10万〜15万程

●顧問契約で頼む場合は、月15000円〜

あまりに格安過ぎても、手を抜いてしまい、仕事をしてくれないこともありますので、

お互いが納得のいく料金をきちんと理解して、しっかりした税理士にお任せするのがベストです。

【青色申告65万の控除】税理士費用をペイできるほど節税効果がある!

税理士に頼むと、青色申告で65万控除の確定申告を作成することができます。【きちんと青色申告の届け出を出しておいた場合】

厳密に言えば、青色申告は10万円の控除か65万円の控除か、どちらかを選択できるようになっています。

それは、簡単な帳簿作成をしているか【10万控除】、難しい複式簿記で帳簿を作成しているか【65万控除】によりますが、

たいていの税理士はしっかり金額を支払えば、65万控除で青色申告してくれます。

仮に自分で白色申告をしたことで払った所得税と、税理士に65万の控除で青色申告を頼んだ料金は一緒くらいなので、青色申告の65万控除はそれだけ節税効果が高い!という話をしたいと思います。

それでは65万の控除の節税効果を調べてみたいと思います。

仮に一つの例として、このような一人親方がいたとします。

売上げ 1,200万

必要経費 600万

所得控除 85万

上の一人親方が所得税の申告をした場合、3つのケースを考えてみます。

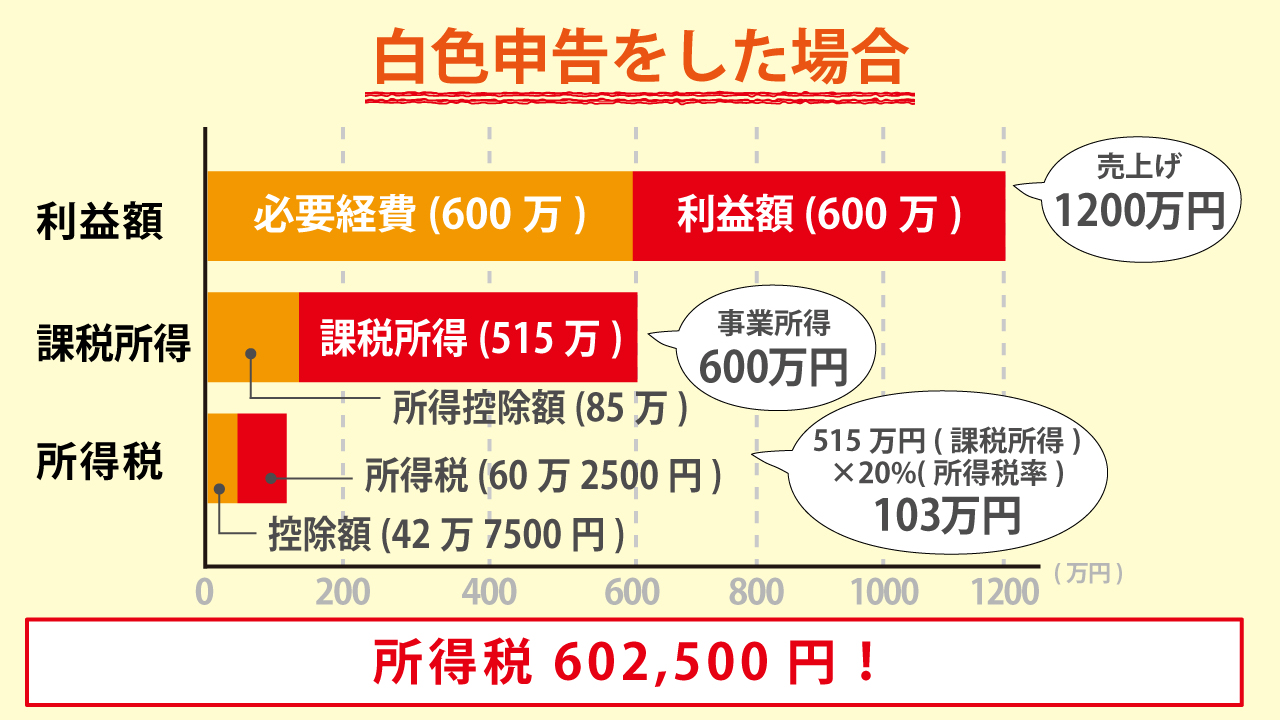

①白色申告をした場合(青色申告をしない)

②青色申告の10万控除をした場合

③青色申告の65万控除をした場合

①白色申告をした場合(青色申告をしない)

- 利益額の計算

1200万円(売上げ)−600万円(必要経費)=600万

- 課税所得の計算

600万円(事業所得)−85万円(所得控除額)=515万

- 所得税の計算

515万円(課税所得)×20%(所得税率)−427500円(控除額)

=602,500円 (白色申告をした場合の所得税)

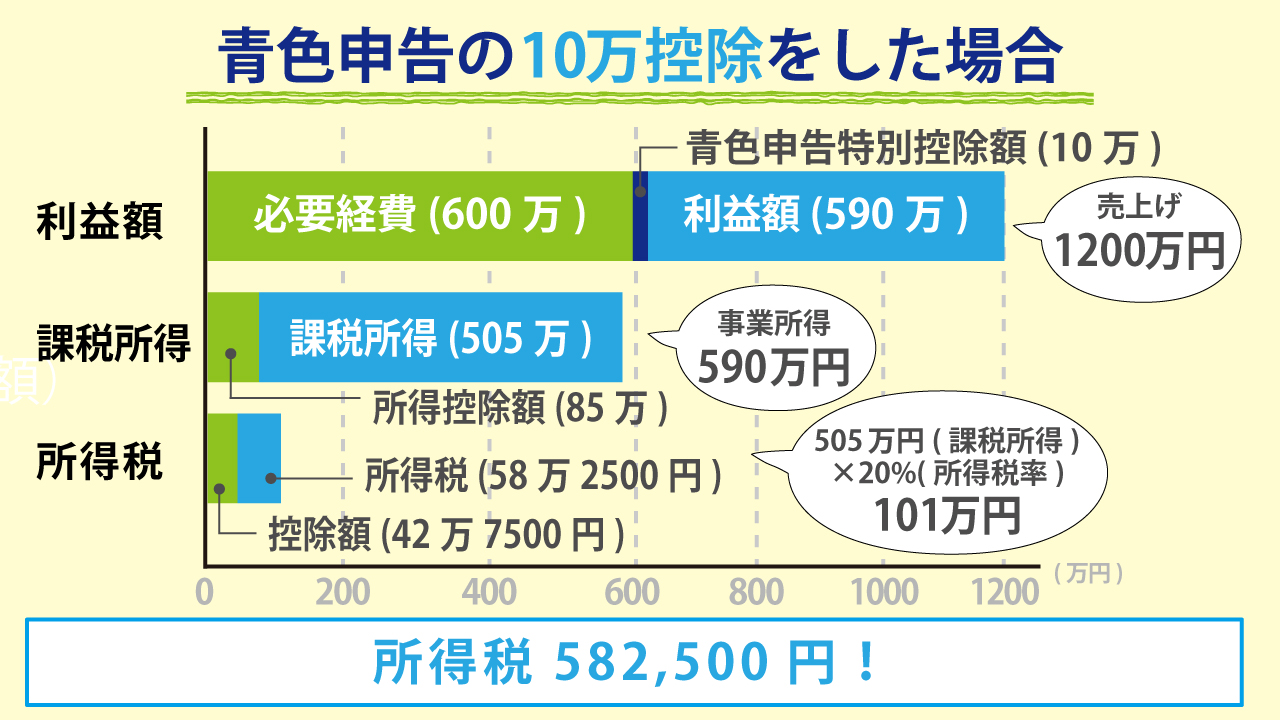

②青色申告の10万控除をした場合

- 利益額

1200万円(売上げ)−600万円(必要経費)−10万(青色申告特別控除)

=590万

- 課税所得の計算

590万(事業所得)−85万円(所得控除)=505万

- 所得税の計算

505万円(課税所得)×20%(所得税率)−427,500円(控除額)

=582,500円 (青色申告10万円の控除をした場合の所得税)

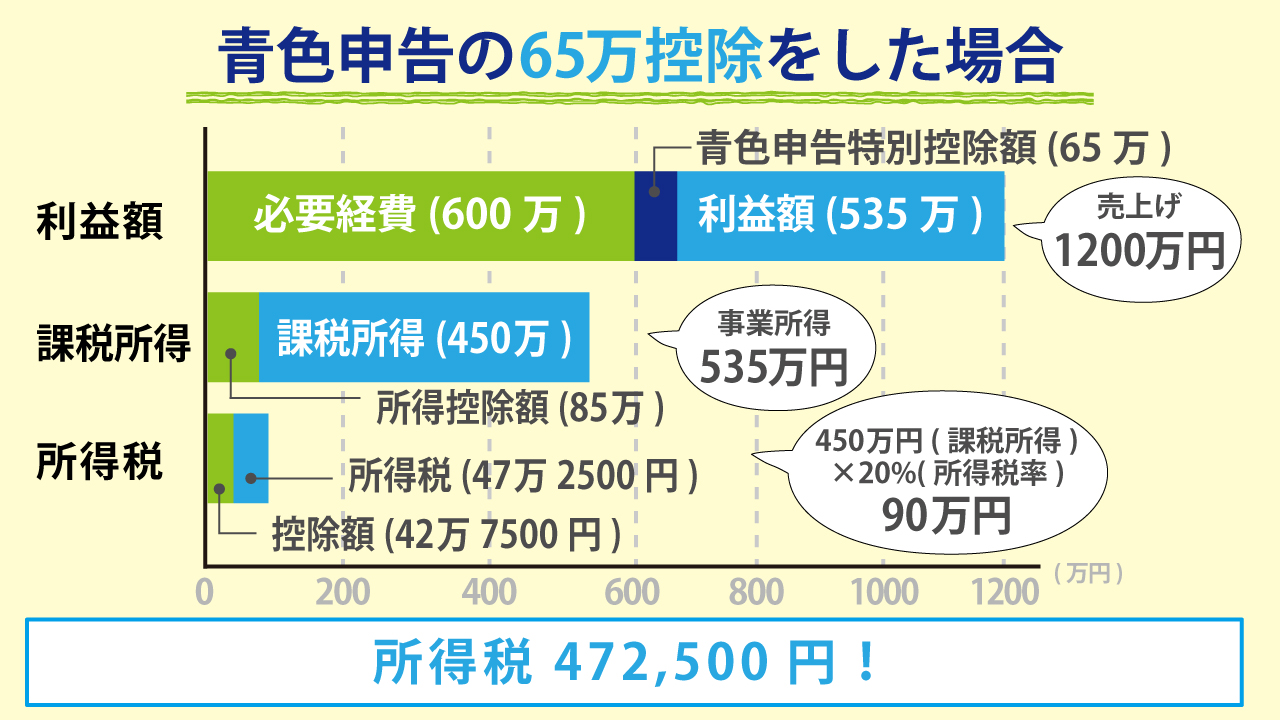

③青色申告の65万控除をした場合

- 利益額

1200万円(売上げ)−600万円(必要経費)−65万(青色申告特別控除)

=535万

- 課税所得の計算

535万(事業所得)−85万円(所得控除)=450万

- 所得税の計算

450万円(課税所得)×20%(所得税率)−427,500円(控除額)

=472,500円 (青色申告65万円の控除をした場合の所得税)

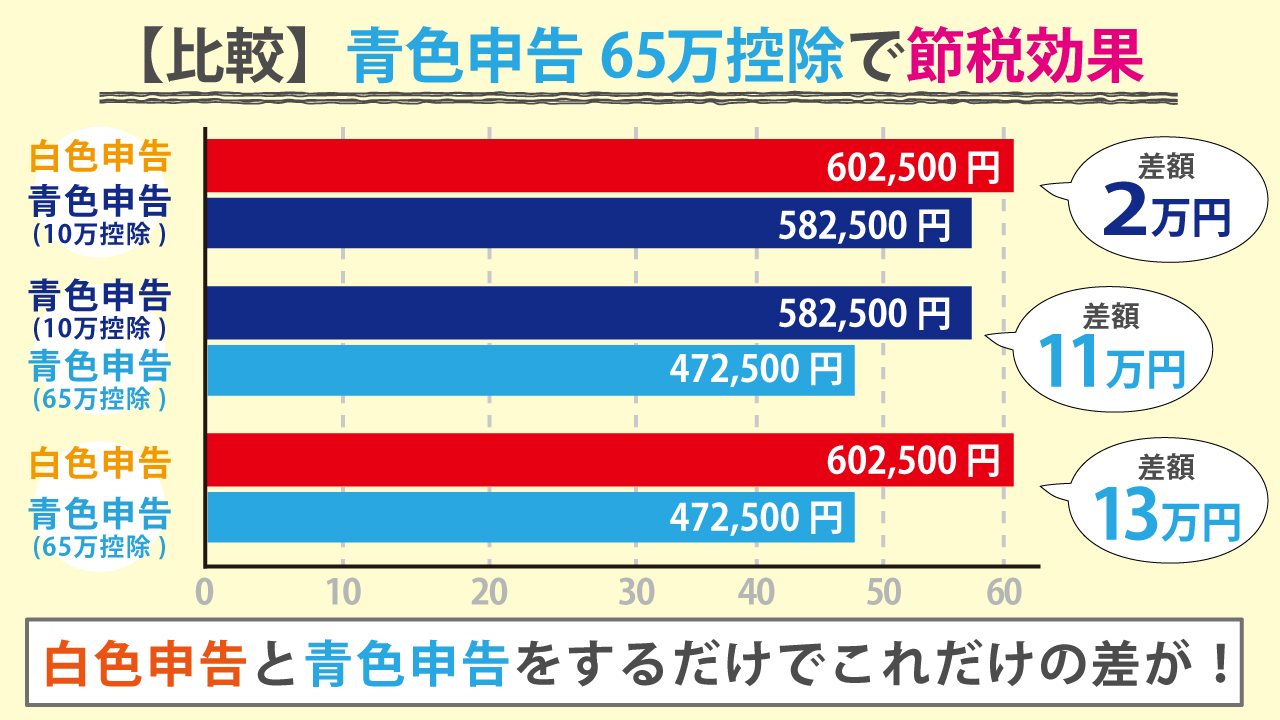

それぞれの節税効果の比較

●【白色申告をした場合】と【青色申告の10万控除】を比較した場合

602,500円(白色申告の所得税)−582,500円(青色申告10万控除の所得税)

=20,000円の差

●【青色申告の10万控除】と【青色申告の65万控除】を比較した場合

582,500円(青色申告の10万控除の所得税)−472,500円(青色申告65万控除の所得税)

=110,000円の差

●【白色申告をした場合】と【青色申告の65万控除】を比較した場合

602,500円(白色申告の所得税)−472,500円(青色申告65万控除の所得税)

=130,000円の差

白色申告した時と、65万控除で青色申告をしただけで、これだけの差が出ます。

つまり白色申告をしている一人親方は、税理士に確定申告を依頼して青色申告の65万控除を利用すれば、税理士の費用【10万〜15万】を払うのと変わらないくらい所得税を納めることになります。

ならば、税理士に確定申告を頼んだ方が、時間的コストをかけずに済みますし、手間をかけずに税金を安くできるので、メリットが大きくなるということになるのです。

【それでも税理士費用が払えない方】青色申告会や税務署を使い倒す!

それでも売上が少なくて、経費を多く使っており、利益が少ない一人親方はどうしたらいいか?

答えは青色申告会に入会にするのがベストです。

青色申告会は全国各地に開設されていて、小規模な事業主に個別に対応しており、個人事業主であれば何でも申告について相談できる組織です。

青色申告会の費用はいくらか?

各都道府県によっても違いますが、おおよそ月2000円〜から加入できます。

基本的な記帳相談や指導を受けられますし、【確定申告ってなに?】という方にも丁寧に教えてもらえますので、困っている一人親方や奥様はこちらを使い倒すことをお勧めします。

また確定申告の時期になると、税務署で、税理士による無料相談をしています。

税理士がそこに在籍しており、直接相談することができます。

無料でできる分、人気があるので、順番待ちは必須ですが、コストをかけたくない!という方はこちらをお勧めします。

【まとめ】

今回は一人親方に税理士は必要なのか?またその料金についてお話ししました。

改めて税理士のメリットをおさらいしておきます。

●帳簿指導をしてくれる

●万が一税務調査が入っても安心できる

●丸投げしても対応してくれる

また費用は申告だけを頼むのであれば、おおよそ年間10万〜15万ほど。

顧問契約で頼むとしたら、月15,000円くらいから対応している税理士が多いこともわかりました。

税理士に頼んで、青色申告の65万控除のメリットを使えば、白色申告で払う税金分は税理士費用と同じくらいになります。

もちろん、ビジネスライクに申告だけを任せることもできますが、初めて税理士をつける方は相性面も気になるところです。

相談のしやすさ、人柄の良さ、基本的なことが今後、安心して任せる上では、一番重要なことだからです。

ぜひ初めて税理士をつける方で、税理士選びに迷っている方がいましたらご相談ください。