流動負債が多いのは安全?資金繰りを安定させる比率とは?

会社の財務諸表には、その会社のさまざまな情報が記載されています。

そのうち、貸借対照表は会社の財務状況を表したものです。

この記事では、貸借対照表から読み取れる情報について、流動負債の観点から解説します。

この記事でわかること

・流動負債の基準とおもな勘定科目

・流動負債を使ったおもな財務指標

・業種別の流動比率の目安

・流動比率の改善策

会社の状況を詳しく知りたいとお考えの方は、ぜひ最後までご覧ください。

流動負債とは1年以内に支払う義務のある負債

貸借対照表は、資産の部、負債の部、純資産の部から構成されます。

そのうち、流動負債は負債の部の最初に記載されます。

まずは、会計の基本知識である流動か固定かを分類する基準と、流動負債のおもな勘定科目を確認しましょう。

流動負債の2つの基準

負債には流動負債と固定負債があります。

次の2つの基準のどちらかに当てはまれば流動負債、当てはまらなければ固定負債です。

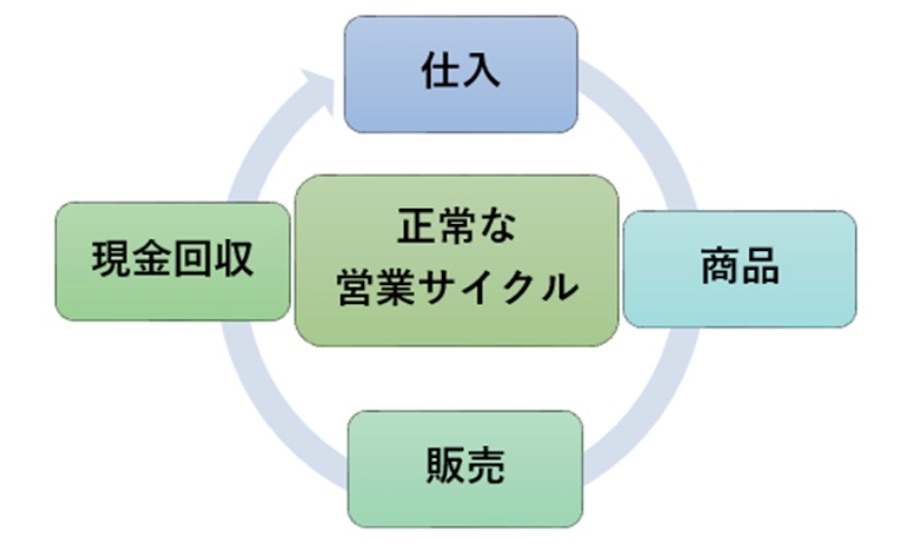

①正常営業循環基準

②1年基準

正常営業循環基準とは、正常な営業サイクルによって生じているものを流動資産・流動負債とするルールです。

たとえば、営業活動には現金で商品を仕入れ、その商品を売った現金でまた次の商品を仕入れるというサイクルがあります。

このサイクルに乗るような債務は流動負債です。

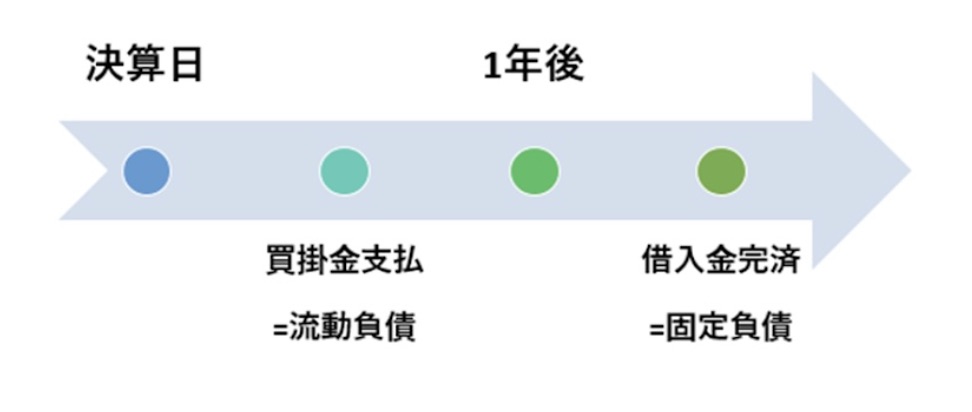

ただし、営業サイクルに入っていなくても、1年基準に該当すれば流動負債と判断します。

1年基準とは、決算日後1年の間に現金化または費用化するものを流動資産・流動負債とするルールです。

また、1年の間に回収期限または支払期限が到来するものも流動資産・流動負債とします。

流動負債のおもな勘定科目

流動負債のおもな勘定科目は次の8つです。

①買掛金

営業活動によって生じ、一定期間分をまとめて支払う掛取引です。

②支払手形

営業活動によって生じ、将来の支払を約束するために発行します。

③未払金

営業活動に直接かかわらないものを後払いするときに使用します。

④未払費用

営業活動外の債務ですが、おもに決算時に使われる経過勘定科目です。

⑤前受金

営業活動によって生じ、取引が完了する前に受け取ったお金を表します。

⑥前受収益

前受金と同じく取引完了よりも先にお金を受け取っている債務ですが、おもに決算時に使われる経過勘定科目です。

⑦短期借入金

返済期限が1年以内の借入金です。

⑧賞与引当金

翌期以降に賞与を支給することを見越して、当期に該当する部分を引当金として計上します。

流動負債を使ったおもな財務指標

貸借対照表の数値を使って、会社の状態をさまざまな観点から分析することができます。

その中で流動負債から分析できるおもな3つの財務指標を解説します。

・流動比率

・当座比率

・流動負債比率

流動比率が高いと短期的な資金繰りが安定

流動比率とは、短期的な支払能力を分析できる指標です。

次のように計算します。

流動比率(%)=流動資産÷流動負債×100

流動資産は短期間で現金化できるもの、流動負債は短期間で支払いが必要なものです。

そのため、流動比率が高いということは、支払額よりも入金額のほうが多いことを意味するので、短期的な資金繰りが安定していると分析できます。

当座比率が高いと支払能力が十分にある

当座比率とは、流動資産のうちより簡単に現金化できるもの(当座資産)と、流動負債との比率のことで、流動比率よりも厳しく支払能力を分析できます。

次のように計算します。

当座比率(%)=当座資産÷流動負債×100

具体的に当座資産とは、現金預金、売掛金や受取手形等の売上債権、有価証券などすぐに現金化できる資産のことです。

当座比率が高いと資金繰りにかなり余裕があると判断できます。

流動負債比率が高いと財務の安全性が低い

流動負債比率は、流動負債を自己資本でまかなえるかを分析する比率です。

次のように計算します。

流動負債比率(%)=流動負債÷自己資本×100

自己資本とは、株主から出資された資本金や会社がこれまで獲得した利益で返済の必要がない資金です。

よって、流動負債比率が高いと、自己資本では支払えない額の短期的な債務があると分析できるので、財務の安全性は低いといえるでしょう。

流動比率で分析できる資金繰りの安定性

流動比率は流動資産と流動負債を基準に、計算する財務指標です。

そのため、会社の資金繰りの安定性を分析することができます。

流動比率が100%を下回ると、流動負債のほうが多いということになるので、会社の資金に余裕がないと判断します。

ただし、いくらあれば必ず安定しているという絶対的な数値はありません。

それは業種の特徴によって、流動資産と流動負債のバランスが違うからです。

業種別の流動比率の目安を参考に、自身の会社の流動比率を分析してみましょう。

業種別の流動比率の目安

流動比率は業種によって差があります。

卸売業や小売業などは、先に商品を仕入れる必要があるため、流動負債が大きくなる傾向にあります。

一方、情報通信業やサービス業は、商品仕入れがあまり発生しないので、流動負債は少なくなり、流動比率が高くなる業種です。

中小企業庁は毎年おこなわれる中小企業実態基本調査の結果を、業種別データとして公表しています。

調査結果をもとに、業種別の流動比率の目安をまとめました。

同業他社の数値を確認し、自身の会社がどのような状況かを把握しましょう。

e-Stat 中小企業実態基本調査 / 令和4年確報(令和3年度決算実績) 確報 調査の概況(集計結果)

流動負債が多いのは安全とはいえない

流動負債が多いと会社の財務状況を安全とは評価できません。

流動負債は短期間に支払義務が生じる債務です。

流動負債が流動資産に比べて多い会社は、資金に余裕がない状況であると分析できます。

よって、支払能力に不安があることから、金融機関は良い評価をしません。

また、取引先との契約も難しくなるおそれがあります。

しかし、事業活動に仕入は必要不可欠なので、流動負債は必ず発生します。

重要なのは、流動資産と流動負債のバランスです。

流動負債が多すぎないバランスの良い会社は安全であると分析できます。

流動比率の改善策

流動比率を改善するためには、流動負債を減らすか、流動資産を増やすことです。

その具体的な方法を解説します。

なお、流動比率の改善のみに着目した対処法です。

場合によっては、税負担の増加や相続など、多方面に影響を及ぼすことがあります。

実行する際には、税理士など専門家に相談しましょう。

流動負債を減らす

流動比率の改善策として、流動負債を減らす方法があります。

買掛金を短期借入金を返済するために、事業で利益を出して資金繰りに余裕をもたせましょう。

ただし、利益を出すことを短期間のうちに達成することは難しいかもしれません。

そこで、長期借入金を借りて短期借入金を返済することを検討しましょう。

流動負債を減らして、長期借入金にできれば、資金繰りにも余裕がうまれます。

また、経営者からの短期借入金の場合、債務免除をおこなうことで借入金を消すことができます。

流動資産を増やす

流動比率の改善策に、流動資産を増やす方法も有効です。

現預金や売掛金を増やすために、売上アップや経費見直しをおこなって利益を出しましょう。

ただし、流動負債を減らす方法と同様、すぐに利益を出すことは現実的ではないかもしれません。

そこで、不要な固定資産を売却して現金化することを検討します。

特に、保険積立金があれば要チェックです。

保険積立金は生命保険の積立部分を計上する勘定科目ですが、不動産売却などに比べると現金化しやすいので、確認してみましょう。

【まとめ】流動負債を分析し資金繰りに生かそう

流動負債を分析することで、会社の財務状態や資金繰りの安定性を把握することができます。

業種ごとの流動比率を参考に、流動資産と流動負債のバランスを意識して、流動比率を改善しましょう。

「会社の流動比率を分析したいがよくわからない」

「資金繰り改善のアドバイスがほしい」

このようなお悩みをお持ちの方は、ぜひタックスボイスにご相談ください。

タックスボイスはご要望にあった税理士を無料で紹介するサービスです。

会社の財務状況改善は税理士のサポートがあれば安心です。

ぜひご利用ください。