資本金を増やさない理由は?増資が会社に与える影響を徹底解説!

資本金は会社に必要不可欠な資金であり、事業成長に活用したり、信用度につながったりする役割があります。

しかし、資本金が多ければいいというわけではありません。

この記事でわかること

・資本金を増やさない理由

・増資が会社に与える影響

・増資のメリットとデメリット

資本金をいくらにすべきか、増資すべきかを迷っている方は、ぜひ最後までご覧ください。

資本金を増やさない2つの理由

資本金を増やさない理由として、おもに次の2つがあげられます。

理由①資本金目安は最低3か月分の運転資金

理由②事業規模に合わない金額では損をする

それぞれ詳しく解説します。

理由①資本金目安は最低3か月分の運転資金

資本金を増やさない1つ目の理由として、目安以上の資本金は必ずしも必要ではないということがあげられます。

そもそも資本金とは、会社設立や運営にあてるための資金です。

設立当初の設備投資資金と最低3か月分の運転資金の金額が目安とされます。

しかし、具体的な理由もなく目安よりも多くの資本金が必要だと考えてしまうと、設立が遅れたり、株主の負担が増えてしまったりと、経営の足かせになりかねません。

なお、業種によっては許認可の条件として、資本金の金額が決められていることがあるので注意が必要です。

理由②事業規模に合わない金額では損をする

資本金は事業規模に合った金額を設定すべきで、資本金を無理に増やすと損をする場合があります。

たとえば、法人税の税率や法人住民税の金額、消費税の納税義務、制度上の規制や優遇などは、会社の利益とは別に資本金の金額も基準とします。

つまり、会社の売上や利益は中小企業並みであったとしても、大企業のような資本金額であれば、税務上は大企業として取り扱われてしまうので、多くの税金を負担しなければなりません。

会社が損をしないために、資本金は事業規模に合った金額にすることが重要です。

増資が会社に与える影響を解説

資本金はさまざまな制度の基準となっているので、増資をしてその基準を超えると経営に大きく影響します。

資本金が会社に与える影響を、次の7つの制度について確認しましょう。

・法人税

・法人事業税の外形標準課税

・法人住民税

・消費税

・確定申告の電子申告義務

・大会社の規制対象

・中小企業の優遇措置

1億円超|法人税の税率が上がる

会社は事業年度ごとに確定申告で税金を計算して納付します。

しかし、その計算に用いる税率は一律ではなく、資本金が1億円を超えると、法人税率が上がる仕組みになっています。

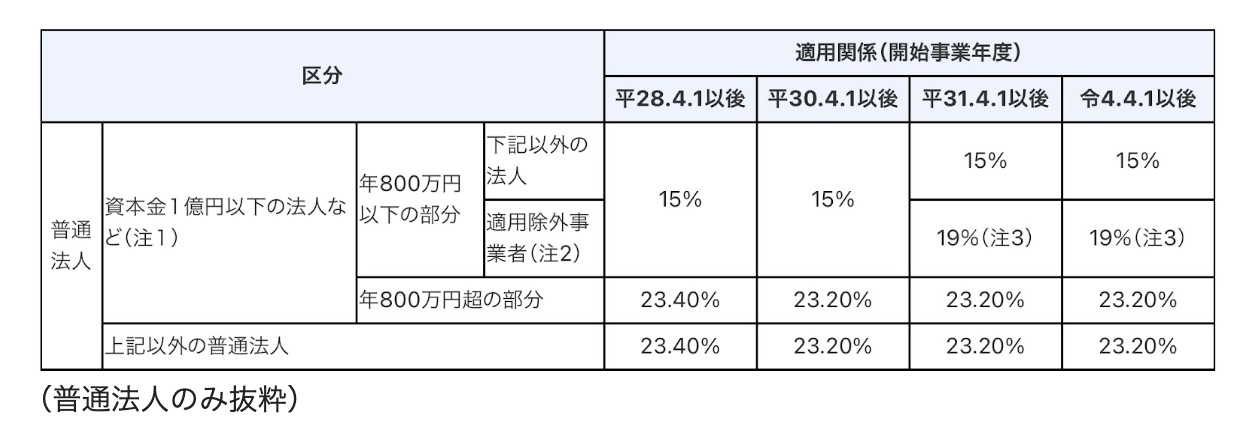

国税庁HPより、法人税の税率は以下のとおりです。

たとえば、課税所得が500万円で資本金が1,000万円である会社Aと、同じ課税所得500万円でも資本金が5億円である会社Bとを比較してみましょう。

会社Aの税金を計算すると、75万円(500万円×税率15%)になります。

一方、会社Bの税金は116万円(500万円×税率23.20%)です。

よって、資本金が違うだけで、納める法人税は会社Bのほうが41万円多くなります。

1億円超|外形標準課税が適用される

法人事業税の課税制度は、所得課税と外形標準課税があり、資本金1億円以下であれば所得課税、1億円を超える会社は外形標準課税が適用されます。

2つの課税制度を簡単に説明します。

・所得課税の法人事業税=所得割

・外形標準課税の法人事業税=所得割+付加価値割+資本割

所得割:利益をもとに計算する税金

付加価値割:報酬給与額、純支払利子、純支払賃借料、利益をもとに計算する税金

資本割:税務上の資本金等の金額をもとに計算する税金

このように、外形標準課税は会社の利益以外にも、さまざまな基準で税金を計算するのが特徴です。

税金計算の複雑さからミスも起こりやすくなるので、注意しなければなりません。

1,000万円超|法人住民税が上がる

法人住民税とは、会社が黒字か赤字かにかかわらず、事業所が所在する都道府県と市町村それぞれに納付しなければならない税金のことで、均等割とよばれます。

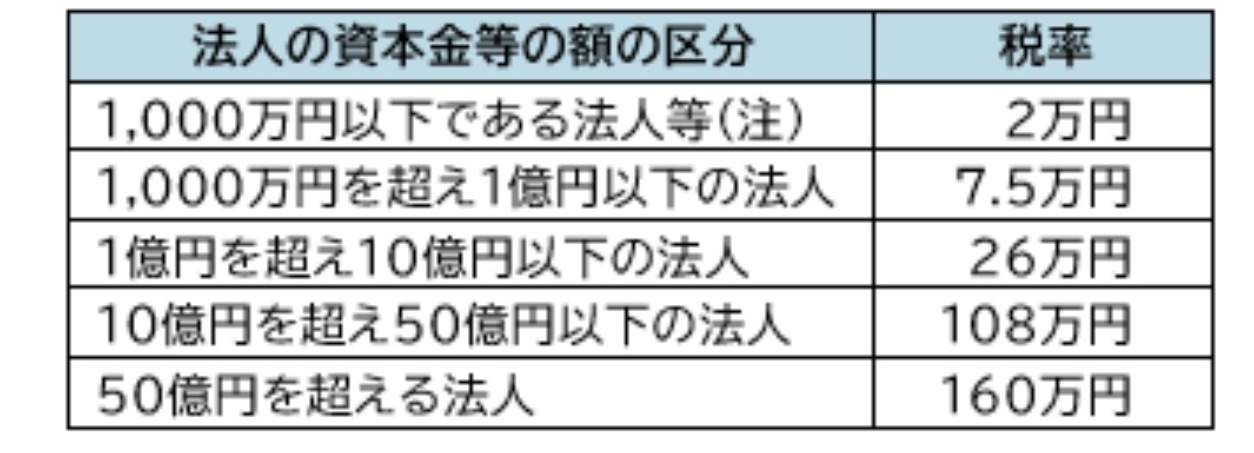

たとえば、大阪府と大阪市の均等割の金額は、以下のように定められています。

大阪府の均等割

大阪府 法人府民税・法人事業税・特別法人事業税・地方法人特別税の税率一覧

大阪市の均等割

このように、税額の基準は資本金の金額と従業員の数です。

また、資本金が1,000万円を超えると金額に応じて段階的に増えていく仕組みになっています。

資本金1,000万円の会社Aと資本金5億円の会社Bが、従業員30人の本社のみを大阪府大阪市に設置していた場合の均等割を計算すると、会社Aは7万円、会社Bは42万円となり、会社Bのほうが35万円多くなります。

1,000万円以上|設立時から消費税を納付する

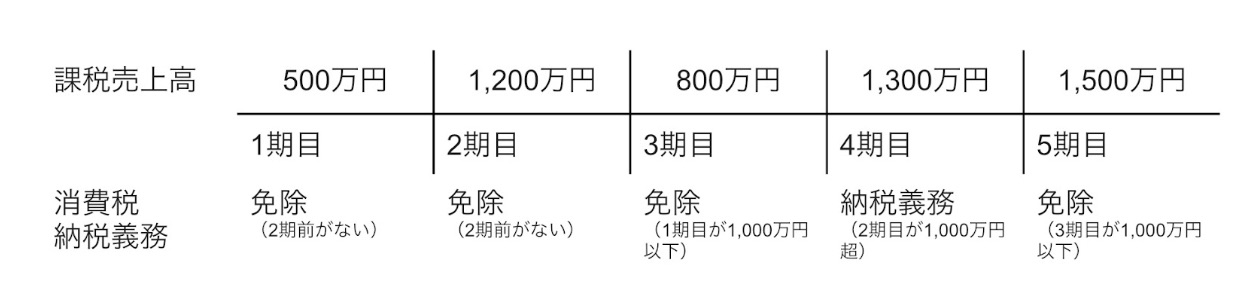

消費税は制度上、基準期間(原則2期前)の課税売上高が1,000万円以下であれば、消費税の納税義務を免除されます。

つまり、会社設立1期目と2期目は基準期間がないので、消費税を納付する必要はありません。

しかし、基準期間がない会社のうち、事業年度開始の日における資本金が1,000万円以上の会社は、設立1期目であっても免除されず、その事業年度の消費税を計算し納める必要があります。

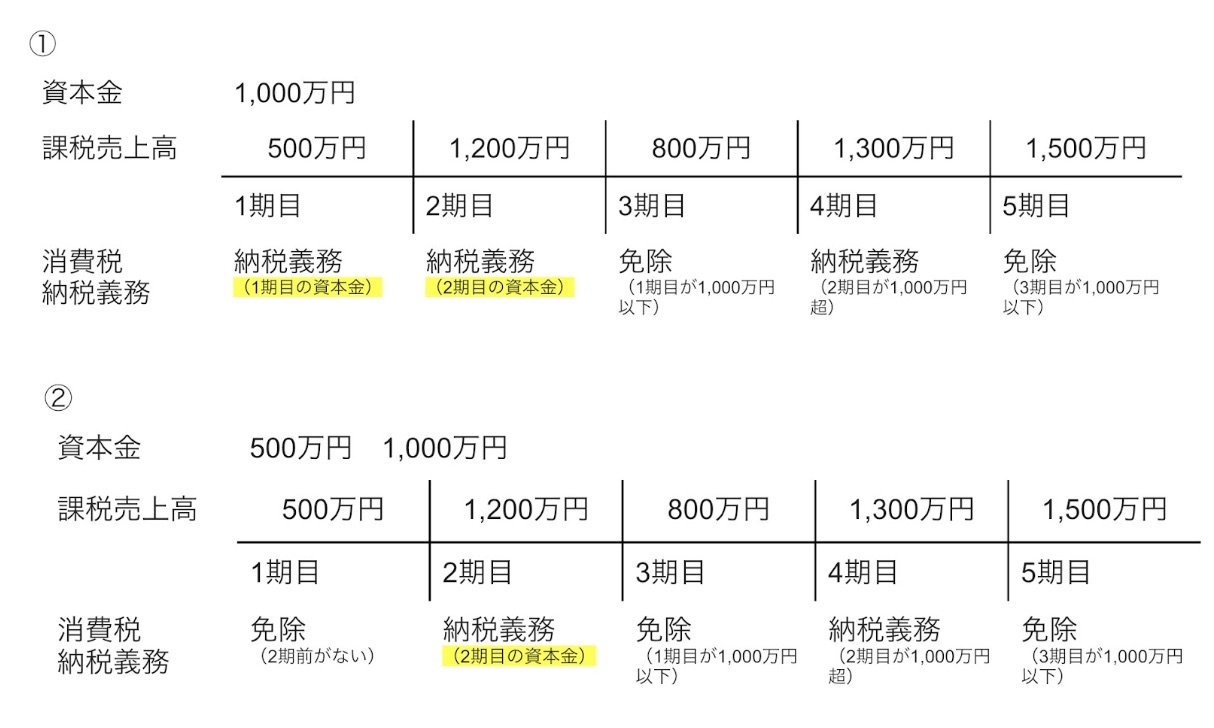

たとえば、資本金1,000万円で会社を設立した場合は、1期目から納税義務が発生します。(下図①)

また、設立時は資本金500万円であったとしても、1期目の途中で1,000万円に増資した場合は、2期目から消費税の計算と納税をしなくてはなりません。(下図②)

1億円超|確定申告の電子申告が義務になる

会社がおこなう確定申告などの手続きは、電子申告による方法と、書面を税務署に提出する方法があり、その都度どちらでも選択できます。

しかし、令和2年4月1日から、資本金が1億円を超える会社は、法人税と消費税の確定申告の提出は電子申告することが義務づけられました。

対象となる書類は、確定申告書、中間(予定)申告書、仮決算の中間申告書、修正申告書及び還付申告書と申告書に添付すべきものとされている書類の全てです。

また、電子申告の義務化の対象となる会社は、納税地の所轄税務署長に対し、適用開始事業年度等を記載した届出書を提出しなければなりません。

5億円以上|大会社として規制対象になる

会社法では、事業規模の大きさによって、株式会社を大会社と大会社以外の会社に区分しています。

大会社とは、資本金が5億円以上の会社で、事業規模が大きい大会社は、利害関係者の保護のためにさまざまな規制が設けられています。

おもな規制は以下のとおりです。

・会計監査人による監査を受ける義務

・監査役会を設置する義務(公開会社)

・内部統制システムを整備・運用する義務(内部統制システムとは、違法行為や不正などを回避し、会社が健全に運営され対外的な信頼性を向上させるための社内体制)

・貸借対照表、損益計算書を公告する義務

・連結計算書類の作成義務(有価証券報告書の提出会社)

制度によって|中小企業の優遇が受けられない

中小企業にはさまざまな支援制度や優遇措置があります。

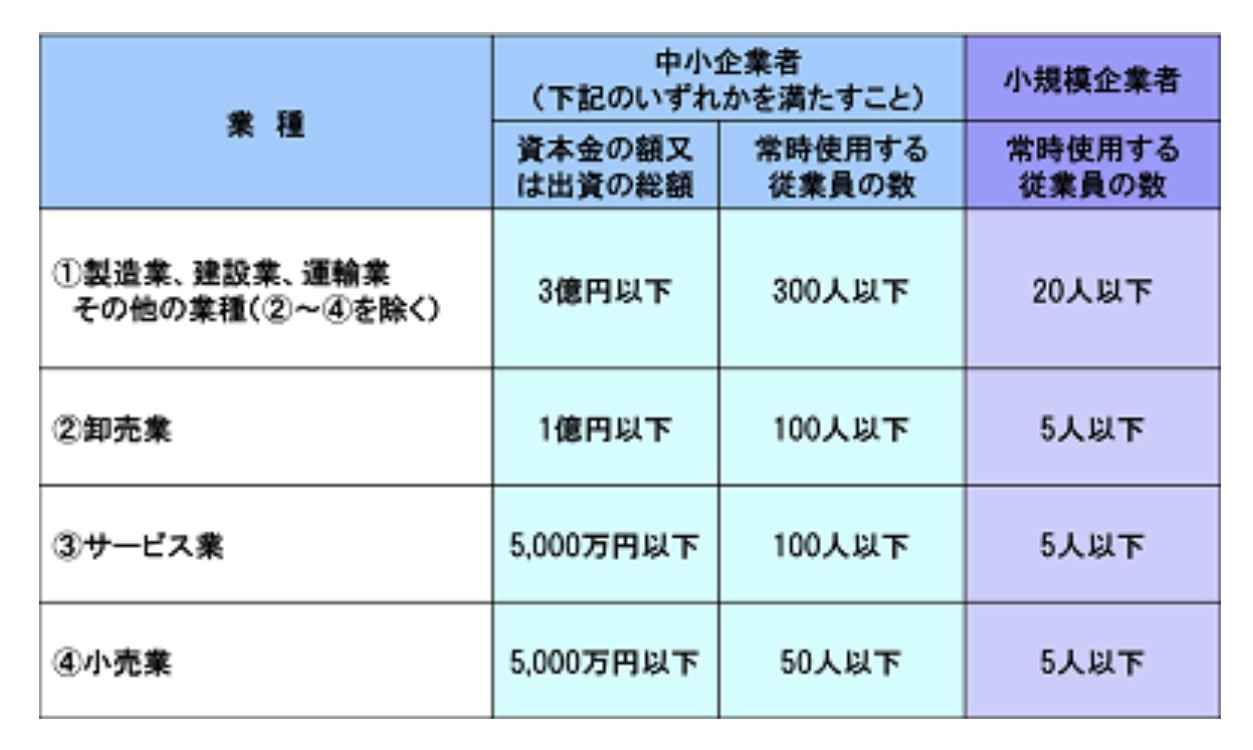

しかし、制度によって中小企業となる資本金の定義が異なるため、注意しなければなりません。

原則は中小企業基本法で、業種ごとに資本金の金額が細かく設定されています。

しかし、具体的な制度ではそれぞれに定義されます。

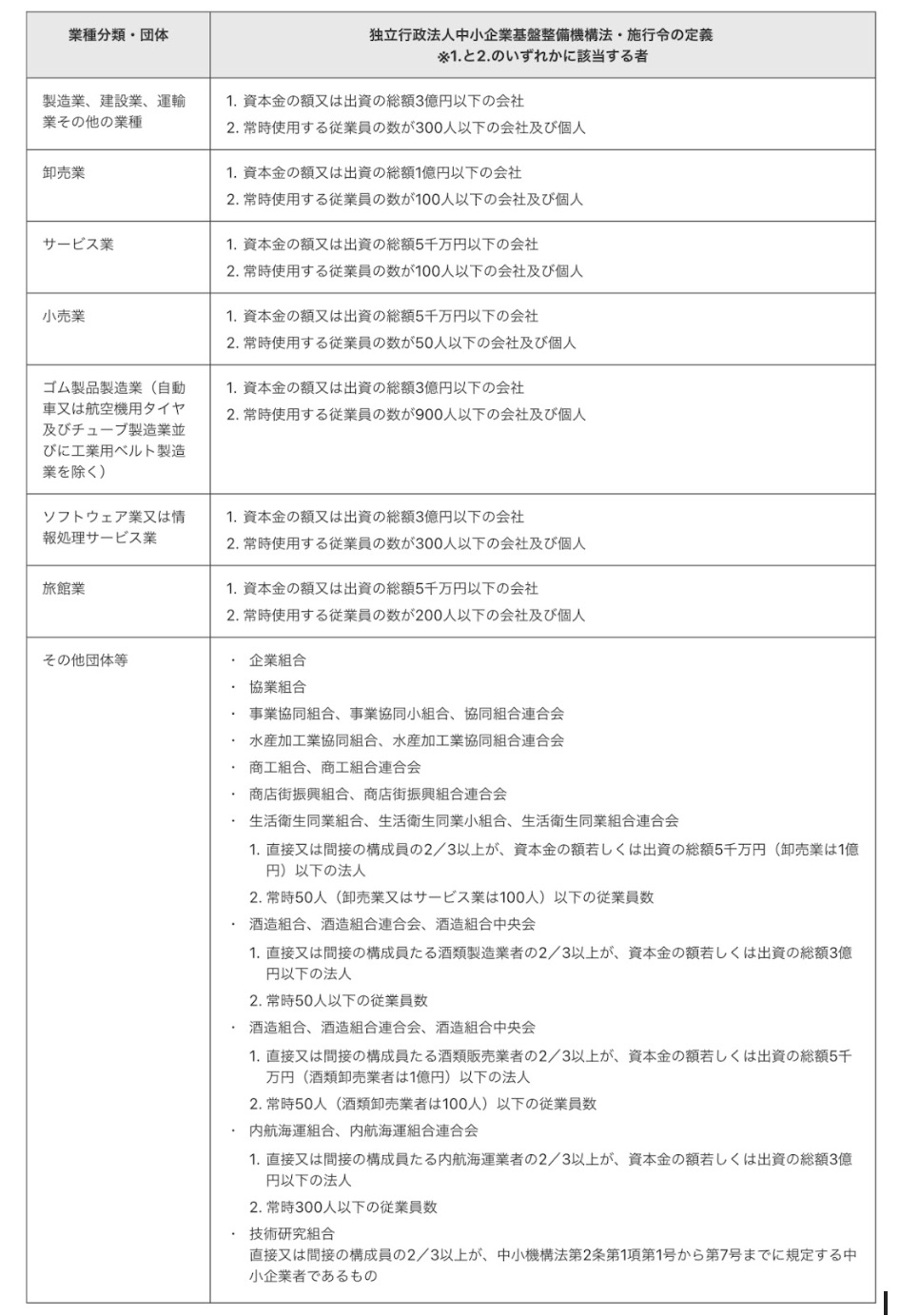

たとえば、独立行政法人中小企業基盤整備機構では、独立行政法人中小企業基盤整備機構法によって定められています。

また、法人税法で設けられている中小企業のおもな優遇措置は以下のとおりです。

なお、制度それぞれに対象者の資本金の金額が決められています。

・法人税率の軽減

・欠損金の繰越、繰戻

・交際費等の損金算入の特例

・少額減価償却資産の特例

増資する3つのメリット

増資するメリットは、おもに次の3つがあげられます。

①会社の信用度が上がる

②返済不要の資金が調達できる

③融資を受けやすくなる

このように、増資をすると資金に余裕がうまれ、新規事業や設備投資など会社の成長を促進することができます。

増資する3つのデメリット

増資するデメリットは、おもに次の3つです。

①税負担が増える

②増資手続きに手間とコストがかかる

③経営権が奪われる可能性がある

特に、増資によって出資割合が変わり、経営権を奪われることがないよう注意しなければなりません。

【まとめ】増資は影響大!迷ったら税理士に

資本金の金額は会社の経営に大きく関わります。

さらに、増資は会社に大きな影響を与えかねません。

専門知識が必要な増資は、税理士に任せるほうがリスクを最小限に抑えることができます。

「資本金を増やすべきか迷っている」

「増資の影響を具体的に知りたい」

増資でお困りの方は、ぜひタックスボイスへご相談ください。

タックスボイスはご要望にあった提携の税理士を無料で紹介するサービスです。

増資で迷ったら、ぜひ利用ください。